永安保险携手华为云开展数字化“蝶变”:数据库性能提升7倍,投入节省25%

新冠疫情是一场大考,倒逼数字风口下的保险行业,加速了数字化转型进程。

保险行业在数十年高歌猛进地发展之后,已逐渐回归理性,行业由高速扩张逐渐向高质量发展转型。如何解决行业内长期存在的问题?如何在新一轮变革大潮中拥有可持续的竞争力?积极主动进行数字化转型成为了答案。

另一方面,“数字化”在国家顶层设计中的地位不断凸显。

2022年1月,国务院印发《“十四五”数字经济发展规划》,围绕数字经济发展,部署了优化升级数字基础设施、充分发挥数据要素作用、大力推进产业数字化转型、加快推动数字产业化等核心任务,并对金融业提出了加快数字化转型的发展要求;银保监会亦出台《关于银行业保险业数字化转型的指导意见》,直接为保险公司落实数字化转型提出了具体指向。

永安保险作为全国财产险排名前列的保险公司,在数字化、智能化转型中表现出强大的张力,积极为未来打造高可靠、高安全、高扩展、及时响应业务需求的基础设施。

通过携手华为云进行云上业务改造,永安保险大幅提升了销售、承保、理赔等环节的效率,实现从内部运营到外部销售全业务链条的云化,积极兑现了“线上永安,智慧永安”的承诺。

百亿险企亟待数字化转型

1996年9月28日,在中国经济改革开放的大潮中,永安保险公司(以下简称“永安保险”)在西安成立。在“蛟龙号”深海遨游、“嫦娥一号”及“亚太六号”等卫星发射、西安/成都/大连地铁建设、广州白云机场等一系列大型项目的财产险保险服务工作中,都有永安保险的身影。截至2021年底,永安保险总资产164.72亿元,净资产55.85亿元。2021年,永安保险以109.7亿元的保费收入在全国八十余家财险公司中名列前茅。

最近几年,数字化转型大潮涌来,云计算、数据智能等关键技术加速渗透,如何运用新技术提升效率,促进产品与服务创新,已经成为保险企业构建未来核心竞争力的关键所在。紧跟产业发展趋势,永安保险提出“线上永安,智慧永安”的发展目标,加快了数字化转型步伐。

与此同时,监管也明确提出线上化投保及理赔的要求。到2025年,推动行业平均承保自动化率超70%,核保自动化率超80%,理赔自动化率超40%,行业平均业务线上化率超90%。

作为典型的数字密集型产业,保险的“大数法则”决定了其与生俱来的数据属性。然而为保险公司搭建数据平台难点不少。永安保险技术负责人表示,传统模式下,基础数据平台的交付一次性投入高、试错成本大。资源需要考虑能承载系统峰值,但在系统建设初期无法得到充分利用,在系统快速发展阶段或有紧急需求时,资源无法迅速到位,做不到弹性扩展或伸缩。

此外,险企内普遍存在着数据孤岛、数据质量不高的问题。封闭商业数据库的运维成本高昂,数据同步操作频繁且只能手工操作,工作量大且繁琐,投入成本高。但在保险业改革的滚滚车轮下,精细化运作、降本增效的诉求却愈发强烈。

以车险为例,永安保险作为业内领先的财险公司,2021年车险保费收入达70.24亿元,在规模庞大的业务背后,大量客户数据需要维护。在车险综改后,车险保费降低了20%-40%,综合赔付率提高到75%,留给主体公司经营费用只有25%。在综合成本率的压力下,不少财险公司都出现了承保亏损的情况,传统的费用驱动型经营模式变得难以持续。

因此在综改后,压缩成本、更精准的风险识别和定价、更精准地获客和留住客人,成为了财险公司在车险市场激烈竞争中拓展生存空间的必要能力。三项能力必须依靠科技赋能,通过大数据制订科学的定价模型,通过数字化手段有效识别客户,提升优质客户的留存率,降低新客户的获取成本,深度挖掘客户价值。

车险综合改革后,越来越多的财险公司开始探寻从健康险业务寻找业务增长点,健康险在公司业务所占比重逐渐提升。

据银保监会公布的2021年保险行业数据显示,2021年健康险保费收入达到8447.02亿元,同比增长3.36%。在同时期2021年财产险、寿险同比增速分别为-2.16%和-1.71%的情况下,健康险一如既然保持了较快增长,成为一抹亮色。2021年健康险赔付支出为4028.5亿元,同比增速达到了37.91%。

永安保险2021年推出了118 个人身险产品,在意健险上揽获保费11.74亿元,赔付金额共5.13亿元。

然而“理赔难、难理赔”成为长期烙印在健康险上的标签。尽管当前保险公司披露的获赔率均在95%以上,理赔速度在2~3天,但仍有大量客户反馈“理赔不知道准备哪些材料”“材料不齐来回奔波”“理赔手续烦琐”“理赔时间长”等问题。

这些问题仍揭露了当下理赔尚未解决的痛点。这一方面受限于用户专业度的掌握,普遍在健康告知和对理赔责任范围的认知上存在短板;此外则是信息不透明,投保与理赔的数据存储于相互独立、不同架构的应用系统中,缺乏统一的数据标准和口径管理,无法实现快速有效地利用。

在为消费者解决痛点和监管的要求双重作用下,强化数据对永安保险赋能的作用、提升保险的管理效率、创新服务方式、提升满意度,显得至关重要。

华为云助力智慧永安

永安保险想要实现数字化转型离不开构筑强大、稳健、高效的数字化基础平台。数据库作为企业核心数据底座,华为云提供了安全可靠的云原生底座和一站式上云解决方案。

保险业是“云化”难度最大的行业之一。它的信息化建设历史较长,结构十分复杂,容错性又很低,而且保险业对信息准确性、安全性的要求最高,因此很难进行系统性改造。

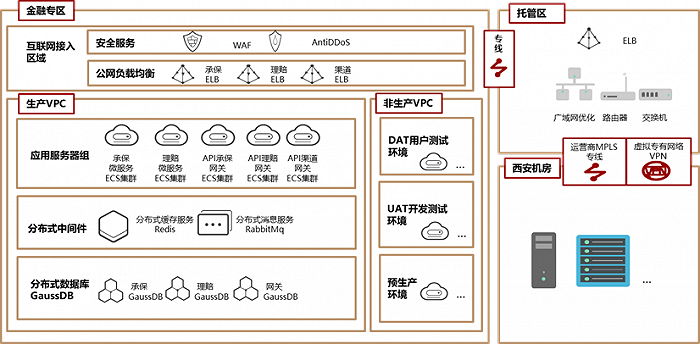

在云的选择上,永安保险技术负责人表示,选择华为云是因为华为云的金融专区具备等保合规、高可用性、安全可信、极致性能、高标准运维管理等优势,既能实现敏捷创新,又能大幅降低资源使用成本。同时华为是一家有很强综合实力的企业,能够给提供很多不仅局限于云资源的服务。

基于永安保险的业务安全诉求、多元融合以及金融监管的要求,华为云数据库团队对永安业务系统进行了精准评估与分析,快速制定出一套高安全、高可靠、高可用、高性能的数据库迁移方案,实现了主流商业数据库的安全切换,大幅提升了业务运转效率。

面对“数据孤岛”的问题,华为云通过为永安保险重构核心金融云平台,创新“云端保险”服务,可以很自然地解决类似问题,最大化数据资产价值。

因为永安保险数据量庞大且复杂,以前系统升级,往往需要停机部署数小时。但在本次异构数据库迁移中,华为云数据库提供了完整的改造迁移方案,确保业务平稳割接,整个过程业务无须停机,做到了对客户最大程度的平滑无感迁移。

同时,华为云数据复制服务DRS通过单库拆分迁移,为系统后台提供分库分表和微服务的能力,满足客户特殊需求。同时提供数据对比功能,给客户直观展示迁移过程中源库和目标库的数据一致性情况,确保数据0丢失。

在永安保险百亿级的保费规模面前,华为云也丝毫不惧对数据库造成的并发压力和性能考验。通过部署华为云分布式数据库GaussDB,实现了7倍性能的提升,海量访问无压力,高并发场景下仍可以保持超高性能,极大满足了永安保险对高性能数据库的诉求。

不仅如此,华为云重新构建了分布式金融云平台和数据库,聚焦新业务服务架构优化调整,重构核心系统并实现主流商业数据库切换,确保系统在高访问场景下数据不丢失,同时降低了运维压力,实现RPO=0、RTO秒级,不仅满足了金融监管要求,而且整体资源投入节省了25%。

在华为云的助力下,永安保险的业务系统实现了较大幅度的效率提升,业务可靠性和安全性得到极大增强,“线上永安,智慧永安”得以实现:永安保险为客户提供线上自助投保、自助报案、小额自助理赔以及保单信息查询等服务,并提供 7×24小时线上客户服务;为公司业务人员提供移动展业和营销宣传的工具,方便业务人员随时随地为客户提供产品咨询及报价服务,助力公司业务人员的保险营销工作。

金融有底,赋实有数。在7月12日举办的《中国金融机构数字化转型》专题研讨会上,华为中国区副总裁、华为云中国区总裁张修征介绍,目前,华为云在全球范围内服务金融客户超过300家,中国六大行、十二家股份制商业银行、TOP5保险机构、7家TOP10证券机构都选择了华为云,共赴数字化转型之路。未来,华为云会更加坚定地加大对金融行业的支持力度,为金融机构提供安全可靠的数字底座、灵活高效的风控支撑,助力金融机构服务创新。

责任编辑:kj005

文章投诉热线:156 0057 2229 投诉邮箱:29132 36@qq.com