зқҝжҷә科жҠҖдёҫеҠһгҖҠзҫҺеӣҪдёүеӨ§еҫҒдҝЎе…¬еҸёеҸҠдёӯзҫҺеҫҒдҝЎиЎҢдёҡгҖӢеҹ№и®ӯ

иҮӘдё–з•ҢдёҠжңҖж—©зҡ„еҫҒдҝЎжңәжһ„дәҺ1830е№ҙеҲӣз«ӢдәҺиӢұеӣҪдјҰж•ҰеҗҺпјҢе…ЁзҗғеҫҒдҝЎдёҡе·ІеҺҶз»Ҹиҝ‘200е№ҙзҡ„еҸ‘еұ•пјҢдёҡеҠЎж„ҲеҸ‘еӨҡе…ғеҢ–пјҢеёӮеңә规模д№ҹи¶ҠжқҘи¶ҠеӨ§гҖӮе…ЁзҗғжңҖеҸ‘иҫҫзҡ„еҫҒдҝЎиЎҢдёҡдё»иҰҒйӣҶдёӯеңЁж¬§зҫҺзӯүеҸ‘иҫҫеӣҪ家гҖӮжҚ®з»ҹи®ЎпјҢзҫҺеӣҪеҫҒдҝЎеёӮеңә规模已иҫҫеҲ°1382.47дәҝзҫҺе…ғпјҢжҲӘиҮі2022е№ҙ4жңҲпјҢExperianгҖҒEquifaxе’ҢTransUnionиҝҷдёүеӨ§еҫҒдҝЎжңәжһ„жҖ»еёӮеҖји¶…740дәҝзҫҺе…ғпјҢеңЁе…ЁзҗғдёӘдәәеҫҒдҝЎиҜ„еҲҶеёӮеңәйўҶиў–зҫӨдјҰзҡ„йҮ‘иһҚ科жҠҖе…¬еҸёгҖҒдё–з•ҢжңҖеӨ§зҡ„дёӘдәәдҝЎз”ЁиҜ„еҲҶжңәжһ„FICO® е…¬еҸёзҡ„иӮЎзҘЁеёӮеҖјд»ҺдёҠеёӮд»ҘжқҘж¶Ёе№…иҫҫ667 еҖҚгҖӮ

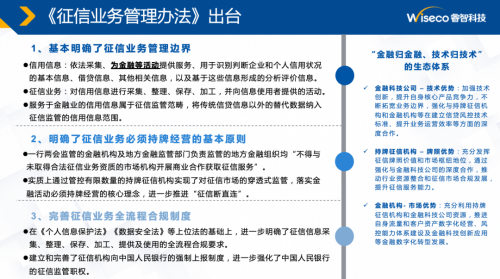

иҝ‘е№ҙжқҘпјҢдёӯеӣҪеӣҪеҶ…зҡ„йҮ‘иһҚеҫҒдҝЎеёӮеңәиҝҺжқҘиҝ…йҖҹеҸ‘еұ•ж—¶жңҹпјҢжҚ®Globe Newswireе…Ёзҗғж¶Ҳиҙ№иҖ…еҫҒдҝЎиЎҢдёҡжҠҘе‘Ҡйў„жөӢпјҢ2021е№ҙдёӯеӣҪдёӘдәәеҫҒдҝЎеёӮеңә规模е°ҶдјҡиҫҫеҲ°436дәҝе…ғгҖӮиҖҢйҡҸзқҖгҖҠеҫҒдҝЎдёҡеҠЎз®ЎзҗҶеҠһжі•гҖӢиҝҷдёҖиЎҢдёҡж Үеҝ—жҖ§жі•и§„зҡ„еҮәеҸ°еҸҠ第дәҢ家дёӘдәәеҫҒдҝЎжҢҒзүҢжңәжһ„зҡ„жӯЈејҸи®ҫз«ӢпјҢдёӯеӣҪзҡ„дёӘдәәеҫҒдҝЎеёӮеңәеҠ йҖҹиҝӣе…Ҙ蓬еӢғеҸ‘еұ•жңәйҒҮе’ҢиЎҢдёҡеӨ§еҸҳеұҖ并еӯҳзҡ„ж—¶д»ЈгҖӮдёӯеӣҪйҮ‘иһҚзӣ‘з®Ўжңәжһ„жӯЈеңЁеј•еҜјдёӯеӣҪзҡ„йҮ‘иһҚеҫҒдҝЎиЎҢдёҡеңЁ“ж”ҝеәң+еёӮеңә”еҸҢиҪ®й©ұеҠЁеҹәзЎҖдёҠпјҢе»әз«ӢйҮ‘иһҚжңәжһ„гҖҒжҢҒзүҢеҫҒдҝЎжңәжһ„е’ҢйҮ‘иһҚ科жҠҖе…¬еҸёзӯүдјҳеҠҝдә’иЎҘгҖҒеҗҲдҪңе…ұиөўзҡ„ж–°зҡ„з”ҹжҖҒдҪ“зі»пјҢиҗҪе®һйҮ‘иһҚзӣ‘з®ЎеҸҠ“е°Ҹеҫ®жү¶жҢҒ”“д№Ўжқ‘жҢҜе…ҙ”зӯүеӣҪ家жҲҳз•Ҙж–№еҗ‘иҰҒжұӮгҖӮ

дҪңдёәеӣҪеҶ…йўҶе…Ҳзҡ„第дёүж–№йҮ‘иһҚ科жҠҖе…¬еҸёпјҢзқҝжҷә科жҠҖйӣҶFICOеӣҪйҷ…е…Ҳиҝӣз»ҸйӘҢгҖҒе…ЁзҗғеҢ–и§ҶйҮҺе’Ңеј•йўҶиЎҢдёҡзҡ„еүҚжІҝжҠҖжңҜе’ҢжһҒиҮҙеҚ“и¶Ҡзҡ„жң¬ең°еҢ–жңҚеҠЎдәҺеӨ§жҲҗ пјҢдёҖеҗ‘д»Ҙ“жү“з ҙйҮ‘иһҚдҝЎжҒҜйқһеҜ№з§°пјҢдҝғиҝӣйҮ‘иһҚз№ҒиҚЈдёҺжҷ®жғ ”дёәдҪҝе‘ҪпјҢдёәдәҶи®©е…Ёе…¬еҸёдёҠдёӢжӣҙеҠ ж·ұе…ҘзҗҶи§ЈзҫҺеӣҪеҫҒдҝЎдә§дёҡжңҖж–°еҸ‘еұ•еҠЁеҗ‘пјҢд»ҺиҖҢеңЁдёӯеӣҪеҫҒдҝЎдә§дёҡеҸ‘еұ•ж–°зҺҜеўғдёӢжӣҙеҘҪең°дёәе®ўжҲ·жҸҗдҫӣжңҚеҠЎпјҢзқҝжҷә科жҠҖзү№дёәе…¬еҸёе‘ҳе·ҘејҖи®ҫдәҶгҖҠзҫҺеӣҪдёүеӨ§еҫҒдҝЎе…¬еҸёеҸҠдёӯзҫҺеҫҒдҝЎиЎҢдёҡгҖӢзҡ„еҹ№и®ӯиҜҫзЁӢгҖӮдё»иҰҒеҶ…е®№еҢ…жӢ¬пјҡ

гҖҗдёҖгҖ‘зҫҺеӣҪзӨҫдјҡеҫҒдҝЎдҪ“зі»жҰӮи§Ҳ

гҖҗдәҢгҖ‘зҫҺеӣҪеҫҒдҝЎеұҖеҸ‘еұ•жғ…еҶө

гҖҗдёүгҖ‘FICOдёҺдёүеӨ§еҫҒдҝЎеұҖ

гҖҗеӣӣгҖ‘дёӯзҫҺеҫҒдҝЎиЎҢдёҡжҜ”иҫғ

жӯӨж¬Ўеҹ№и®ӯдёҚд»…й’ҲеҜ№еҫҒдҝЎиЎҢдёҡзҡ„еҺҶеҸІгҖҒзҺ°зҠ¶гҖҒзӣ‘з®ЎгҖҒжҠҖжңҜгҖҒеҫҒдҝЎдҪ“зі»жҖ§з»“жһ„жҖ§е’ҢжңӘжқҘеҸ‘еұ•ж–№еҗ‘еҒҡеҮәд»Ӣз»Қе’ҢеҲҶжһҗпјҢиҝҳеҜ№иҜёеӨҡ欧зҫҺе®һи·өиҝҮзЁӢдёӯзҡ„е…·дҪ“й—®йўҳеҒҡеҮәеҹ№и®ӯпјҢжҜ”еҰӮпјҡ

зҫҺеӣҪеҫҒдҝЎеұҖе“Әдәӣж•°жҚ®еҸҜд»ҘйҮҮйӣҶгҖҒе“Әдәӣж•°жҚ®дёҚеҸҜд»ҘйҮҮйӣҶ?

д»Җд№ҲдҝЎжҒҜеұһдәҺдёӘдәәйҡҗз§ҒпјҢеҫҒдҝЎдёҚеҫ—жҠ«йңІ?

гҖҠе…¬е№ідҝЎз”ЁжҠҘе‘Ҡжі•гҖӢ(FCRA)зҡ„дёүдёӘеҺҹеҲҷгҖҒеӣӣдёӘи§’еәҰжҳҜд»Җд№Ҳ?

зҫҺеӣҪеҫҒдҝЎеұҖеҪ“еүҚжңҖзӣҲеҲ©зҡ„дёҡеҠЎжҳҜд»Җд№Ҳ?еҜ№дёӯеӣҪеҫҒдҝЎиЎҢдёҡзҡ„еҖҹйүҙ?

дёәдҪ•зҫҺеӣҪзҡ„йҮ‘иһҚжңәжһ„з§ҜжһҒгҖҒиҮӘж„ҝгҖҒдё»еҠЁдёҠжҠҘ?

01зҫҺеӣҪзӨҫдјҡеҫҒдҝЎдҪ“зі»жҰӮи§Ҳ

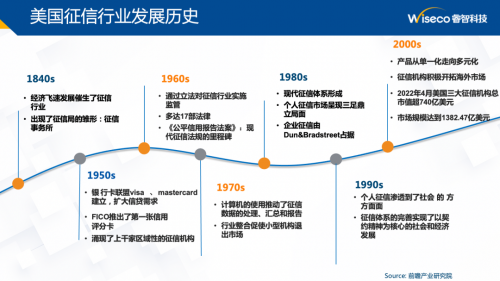

19дё–зәӘ40е№ҙд»ЈзҫҺеӣҪз»ҸжөҺзҡ„йЈһйҖҹеҸ‘еұ•еӮ¬з”ҹдәҶ第дёҖ家еҫҒдҝЎдәӢеҠЎжүҖгҖӮд№ӢеҗҺпјҢзҫҺеӣҪдёӘдәәдҝЎз”ЁдҪ“зі»йҡҸзқҖдҝЎз”ЁеҚЎзҡ„еҸ‘еұ•гҖҒжі•еҫӢ法规зҡ„е®Ңе–„дёҺеҫҒдҝЎжңәжһ„зҡ„ж•ҙеҗҲиў«дёҚж–ӯе»әз«Ӣе’Ңе®Ңе–„пјҢFICOжҺЁеҮә第дёҖеј дҝЎз”ЁиҜ„еҲҶеҚЎгҖҒгҖҠе…¬е№ідҝЎз”ЁжҠҘе‘Ҡжі•гҖӢ(FCRA)зҡ„жҺЁеҮәд»ҘеҸҠдёүеӨ§дёӘдәәеҫҒдҝЎжңәжһ„еһ„ж–ӯж јеұҖзҡ„еҪўжҲҗзӯүзӯүйғҪжҳҜзҫҺеӣҪзӨҫдјҡеҫҒдҝЎдҪ“зі»еҸ‘еұ•дёӯзҡ„йҮҢзЁӢзў‘дәӢ件гҖӮ

иө„ж–ҷжқҘжәҗпјҡзқҝжҷә科жҠҖгҖҠзҫҺеӣҪдёүеӨ§еҫҒдҝЎе…¬еҸёеҸҠдёӯзҫҺеҫҒдҝЎиЎҢдёҡгҖӢиҜҫ件

жҲӘиҮізӣ®еүҚпјҢд»ҘдёүеӨ§еҫҒдҝЎжңәжһ„дёәжһўзәҪзҡ„еҫҒдҝЎиЎҢдёҡз”ҹжҖҒдҪ“зі»е·Іеҹәжң¬зЁіеӣәпјҢд»ҘгҖҠе…¬е№ідҝЎз”ЁжҠҘе‘Ҡжі•гҖӢ(FCRA)зӯү17йғЁдё»иҰҒжі•еҫӢе…ұеҗҢж”Ҝж’‘зқҖзҫҺеӣҪж•ҙдёӘеҫҒдҝЎиЎҢдёҡзҡ„规иҢғжҖ§еҸ‘еұ•пјҢеңЁ“еӨҡеӨҙе…ұз®ЎгҖҒзӣёдә’иЎҘе……”зҡ„зӣ‘з®ЎдҪ“зі»дёӢпјҢзҫҺеӣҪеҫҒдҝЎиЎҢдёҡзҡ„дёҡеҠЎз®ЎзҗҶеҺҹеҲҷжё…жҷ°пјҢдҝЎжҒҜе…¬ејҖе’ҢдҪҝз”ЁиҢғеӣҙжҳҺзЎ®пјҢе……еҲҶдҝқйҡңж¶Ҳиҙ№иҖ…зҹҘжғ…жқғпјҢдёӘдәәеҫҒдҝЎжё—йҖҸеҲ°дәҶзҫҺеӣҪзӨҫдјҡзҡ„ж–№ж–№йқўйқўпјҢеҠ©жҺЁдәҶд»ҘеҘ‘зәҰзІҫзҘһдёәж ёеҝғзҡ„зӨҫдјҡе’Ңз»ҸжөҺеҸ‘еұ•гҖӮ

02зҫҺеӣҪеҫҒдҝЎеұҖеҸ‘еұ•жғ…еҶө

зҫҺеӣҪзҡ„еҫҒдҝЎеёӮеңәеҲҶдёәдёӘдәәеҫҒдҝЎгҖҒдёӘдәәеҫҒдҝЎиҜ„еҲҶгҖҒдјҒдёҡеҫҒдҝЎгҖҒиө„жң¬еёӮеңәдҝЎз”ЁиҜ„зә§зӯүеҮ дёӘеұӮж¬ЎгҖӮзҫҺеӣҪдёӘдәәеҫҒдҝЎеёӮеңәзҡ„дёүеӨ§еҫҒдҝЎеұҖExperianгҖҒEquifaxе’ҢTransUnionдёҡеҠЎеҗ„жңүзү№иүІпјҢдёҺFICOе·Іе°ұдёӘдәәдҝЎз”ЁдҝЎжҒҜзҡ„收йӣҶгҖҒдҝЎз”Ёдә§е“Ғзҡ„ејҖеҸ‘е’Ңз®ЎзҗҶеҪўжҲҗдәҶдёҖеҘ—科еӯҰзҡ„дҪ“зі»гҖӮ

иө„ж–ҷжқҘжәҗпјҡзқҝжҷә科жҠҖгҖҠзҫҺеӣҪдёүеӨ§еҫҒдҝЎе…¬еҸёеҸҠдёӯзҫҺеҫҒдҝЎиЎҢдёҡгҖӢиҜҫ件

е…¶дёӯпјҢд»ҘеңЁзҫҺеӣҪдёӘдәәеҫҒдҝЎеёӮеңәиҫғдёәйўҶе…Ҳзҡ„EquifaxдёәдҫӢпјҢе…¶дёҡеҠЎе·ІеңЁдј з»ҹзҡ„To Cзҡ„дёӘдәәдҝЎз”ЁжҠҘе‘ҠеҹәзЎҖдёҠпјҢ延еұ•еҲ°дёәж¶Ҳиҙ№иҖ…жҸҗдҫӣе®һж—¶дҝЎз”Ёзӣ‘жҺ§жңҚеҠЎпјҢ并йқўеҗ‘йҮ‘иһҚ科жҠҖгҖҒж”ҝеҠЎгҖҒеҢ»з–—гҖҒжҠөжҠјиҙ·ж¬ҫгҖҒзү©жөҒзӯүеҚҒеӣӣдёӘдёҚеҗҢиЎҢдёҡзҡ„дјҒдёҡе®ўжҲ·жҸҗдҫӣдәҶдҝЎз”ЁйЈҺйҷ©гҖҒж•°еӯ—иҗҘй”ҖгҖҒиә«д»ҪдёҺж¬әиҜҲгҖҒйӘҢиҜҒжңҚеҠЎе’ҢеҠіеҠЁеҠӣз®ЎзҗҶзӯүдә”еӨ§зұ»гҖҒе…ұ155з§Қдә§е“Ғе’ҢжңҚеҠЎпјҢдёҡеҠЎең°еҹҹе·ІжӢ“еұ•еҲ°е…Ёзҗғ25дёӘеӣҪ家е’Ңең°еҢәпјҢз»„з»Үжһ¶жһ„гҖҒ收е…Ҙжһ„жҲҗгҖҒдә§е“ҒеҸҠжңҚеҠЎз»“жһ„зӯүжӣҙеҠ еӨҡе…ғеҢ–гҖҒеӣҪйҷ…еҢ–гҖӮ

иө„ж–ҷжқҘжәҗпјҡзқҝжҷә科жҠҖгҖҠзҫҺеӣҪдёүеӨ§еҫҒдҝЎе…¬еҸёеҸҠдёӯзҫҺеҫҒдҝЎиЎҢдёҡгҖӢиҜҫ件

03 FICOдёҺдёүеӨ§еҫҒдҝЎеұҖ

1956е№ҙз”ұFICOејҖеҸ‘зҡ„иҜ„еҲҶзі»з»ҹпјҢй•ҝжңҹеңЁзҫҺеӣҪдҝЎз”ЁиҜ„еҲҶеёӮеңәеҚ жҚ®дё»еҜјең°дҪҚгҖӮFICOеҜ№зҫҺеӣҪдёүеӨ§еҫҒдҝЎеұҖзҡ„ж•°жҚ®иҝӣиЎҢж ҮеҮҶеҢ–иҫ“еҮәпјҢеҗҢж—¶иҝӣиЎҢжӣҙз»ҶеҢ–зҡ„ж•°жҚ®еҲҶжһҗпјҢж №жҚ®дёүеӨ§еҫҒдҝЎеұҖж•°жҚ®и®Ўз®—еҮәж ҮеҮҶеҢ–зҡ„FICO ScoreпјҢжңүи¶…иҝҮ90%зҡ„зҫҺеӣҪеҖҹиҙ·жңәжһ„дҪҝз”ЁFICO ScoreдҪңдёәеҖҹиҙ·еҶізӯ–зҡ„дё»иҰҒдҫқжҚ®;дёҺжӯӨеҗҢж—¶пјҢдёӘдәәд№ҹеҸҜжҹҘиҜўе№¶иҝҪиёӘиҮӘиә«FICO ScoreпјҢдё»еҠЁз®ЎзҗҶдҝЎз”Ёж°ҙе№ігҖӮ

иө„ж–ҷжқҘжәҗпјҡзқҝжҷә科жҠҖгҖҠзҫҺеӣҪдёүеӨ§еҫҒдҝЎе…¬еҸёеҸҠдёӯзҫҺеҫҒдҝЎиЎҢдёҡгҖӢиҜҫ件

йңҖиҰҒжҢҮеҮәзҡ„жҳҜпјҢFICOдёҺе…¶д»–зҫҺеӣҪеҫҒдҝЎе·ЁеӨҙдёҚеҗҢпјҢе…¶дёҚеҒҡеҫҒдҝЎдёҡеҠЎгҖҒж•°жҚ®дёҡеҠЎпјҢдёҚжҺҢжҸЎж¶Ҳиҙ№иҖ…дёӘдәәзҡ„дҝЎз”Ёж•°жҚ®гҖӮдёүеӨ§дёӘдәәеҫҒдҝЎе·ЁеӨҙж—ўжҳҜFICOдҝЎз”ЁиҜ„еҲҶзҡ„еҺҹжқҗж–ҷз”ҹдә§е•ҶпјҢеҸҲжҳҜе…¶з»Ҹй”Җе•ҶпјҢ еҫҒдҝЎжңәжһ„дҝқжҢҒе…¶е®Ңе…ЁжқғеЁҒдёӯз«ӢжҖ§пјҢдёҚж¶үеҸҠйҮ‘иһҚдҝЎиҙ·дёҡеҠЎгҖӮ

04дёӯзҫҺеҫҒдҝЎиЎҢдёҡжҜ”иҫғ

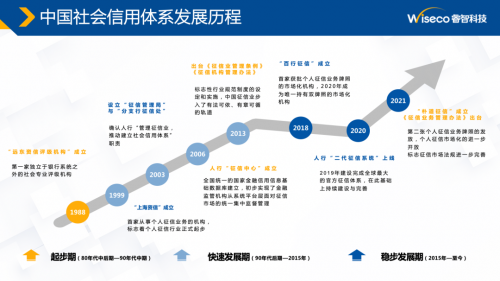

д»Һ1988е№ҙ“иҝңдёңиө„дҝЎиҜ„зә§жңәжһ„”дҪңдёәдёӯеӣҪ第дёҖ家зӢ¬з«ӢдәҺ银иЎҢзі»з»ҹд№ӢеӨ–зҡ„зӨҫдјҡдё“дёҡиҜ„зә§жңәжһ„жӯЈејҸжҲҗз«Ӣд»ҘжқҘпјҢдёӯеӣҪзҺ°д»ЈзӨҫдјҡдҝЎз”ЁдҪ“зі»е»әи®ҫе·Із»ҸеҺҶиө·жӯҘжңҹ(80е№ҙд»ЈдёӯеҗҺжңҹ—90е№ҙд»Јдёӯжңҹ)гҖҒеҝ«йҖҹеҸ‘еұ•жңҹ(90е№ҙд»ЈеҗҺжңҹ—2015е№ҙ)е’ҢзЁіжӯҘеҸ‘еұ•жңҹ(2015е№ҙ—иҮід»Ҡ)зҡ„30еӨҡе№ҙзҡ„еҸ‘еұ•еҺҶзЁӢгҖӮ

2013е№ҙпјҢйҡҸзқҖгҖҠеҫҒдҝЎдёҡз®ЎзҗҶжқЎдҫӢгҖӢдёҺгҖҠеҫҒдҝЎжңәжһ„з®ЎзҗҶеҠһжі•гҖӢиҝҷдёӨдёӘж Үеҝ—жҖ§иЎҢдёҡ规иҢғеҲ¶еәҰе®ҢжҲҗеҲ¶е®ҡе’Ңе®һж–ҪпјҢдёӯеӣҪеҫҒдҝЎдёҡжӯҘе…ҘдәҶжңүжі•еҸҜдҫқгҖҒжңүз« еҸҜеҫӘзҡ„иҪЁйҒ“гҖӮ

иҮӘиө·жӯҘд»ҘжқҘпјҢдёӯзҫҺдёӨеӣҪзҡ„еҫҒдҝЎеёӮеңәеңЁдё»еҜјжңәжһ„гҖҒеёӮеңәиҰҶзӣ–гҖҒ法规зӣ‘з®ЎгҖҒж•°жҚ®иө„жәҗгҖҒдә§е“ҒеҪўжҖҒгҖҒе®ўжҲ·жңҚеҠЎзӯүж–№йқўйғҪеӯҳеңЁиҫғеӨ§е·®ејӮгҖӮеңЁгҖҠеҫҒдҝЎдёҡеҠЎз®ЎзҗҶеҠһжі•гҖӢеҮәеҸ°еҗҺпјҢж №жҚ®йҮ‘иһҚзӣ‘з®Ўжңәжһ„зҡ„йЎ¶еұӮи®ҫи®ЎпјҢд»ҘдёӯеӣҪдәә民银иЎҢеҫҒдҝЎдёӯеҝғиҝҷдёҖе®ҳж–№еҫҒдҝЎжңәжһ„е’ҢзҷҫиЎҢеҫҒдҝЎгҖҒжңҙйҒ“еҫҒдҝЎиҝҷдёӨ家жҢҒзүҢеёӮеңәеҢ–еҫҒдҝЎжңәжһ„дёәжһўзәҪпјҢеңЁдёӯеӣҪзү№иүІзҡ„“ж”ҝеәң+еёӮеңә”еҫҒдҝЎеёӮеңәеҸҢиҪЁеҲ¶дёӢпјҢйҮ‘иһҚжңәжһ„гҖҒжҢҒзүҢеҫҒдҝЎжңәжһ„е’ҢйҮ‘иһҚ科жҠҖе…¬еҸёжӯЈеңЁеҸҳйқ©зў°ж’һдёӯжңқзқҖ“йҮ‘иһҚеҪ’йҮ‘иһҚгҖҒжҠҖжңҜеҪ’жҠҖжңҜ”зҡ„жӣҙеҠ жңүеәҸе’Ңй«ҳж•Ҳзҡ„з”ҹжҖҒдҪ“зі»е»әи®ҫж–№еҗ‘еҸ‘еұ•еүҚиЎҢгҖӮ

иө„ж–ҷжқҘжәҗпјҡзқҝжҷә科жҠҖгҖҠзҫҺеӣҪдёүеӨ§еҫҒдҝЎе…¬еҸёеҸҠдёӯзҫҺеҫҒдҝЎиЎҢдёҡгҖӢиҜҫ件

е…¶дёӯпјҢжңүе®һеҠӣзҡ„第дёүж–№йҮ‘иһҚ科жҠҖе…¬еҸёеӨ§жңүеҸҜдёәд№ӢеӨ„гҖӮеә”иҜҘз«Ӣи¶ідәҺе…¬еҸёиҮӘиә«зҡ„жҠҖжңҜдјҳеҠҝпјҢеҠ ејәжҠҖжңҜеҲӣж–°пјҢжҸҗеҚҮиҮӘиә«ж ёеҝғдә§е“Ғз«һдәүеҠӣпјҢдёҚж–ӯжӢ“е®ҪдёҡеҠЎиҫ№з•ҢпјҢејәеҢ–дёҺжҢҒзүҢеҫҒдҝЎжңәжһ„е’ҢйҮ‘иһҚжңәжһ„зӯүеңЁе»әз«ӢдҝЎиҙ·йЈҺжҺ§жҠҖжңҜж ҮеҮҶгҖҒжҸҗеҚҮдёҡеҠЎиҝҗиҗҘж•ҲзҺҮзӯүж–№йқўзҡ„ж·ұеәҰеҗҲдҪңгҖӮ

иө„ж–ҷжқҘжәҗпјҡзқҝжҷә科жҠҖгҖҠзҫҺеӣҪдёүеӨ§еҫҒдҝЎе…¬еҸёеҸҠдёӯзҫҺеҫҒдҝЎиЎҢдёҡгҖӢиҜҫ件

05з»“иҜӯ

дҪңдёәеӣҪеҶ…йўҶе…Ҳзҡ„第дёүж–№йҮ‘иһҚ科жҠҖе…¬еҸёпјҢзқҝжҷә科жҠҖйӣҶFICOеӣҪйҷ…е…Ҳиҝӣз»ҸйӘҢгҖҒе…ЁзҗғеҢ–и§ҶйҮҺе’Ңеј•йўҶиЎҢдёҡзҡ„еүҚжІҝжҠҖжңҜе’ҢжһҒиҮҙеҚ“и¶Ҡзҡ„жң¬ең°еҢ–жңҚеҠЎдәҺеӨ§жҲҗ пјҢдёҖеҗ‘д»Ҙ“жү“з ҙйҮ‘иһҚдҝЎжҒҜйқһеҜ№з§°пјҢдҝғиҝӣйҮ‘иһҚз№ҒиҚЈдёҺжҷ®жғ ”дёәдҪҝе‘ҪпјҢйҖҡиҝҮжҸҗдҫӣеӨ§ж•°жҚ®иҜ„еҲҶгҖҒеҲҶжһҗе’ЁиҜўгҖҒйЈҺйҷ©иөӢиғҪгҖҒиҪҜ件дёҺе®һж–ҪпјҢеңЁйӣ¶е”®дҝЎиҙ·з”ҹе‘Ҫе‘Ёжңҹзҡ„еҗ„дёӘйҳ¶ж®өйғҪжҸҗдҫӣдәҶиЎҢдёҡйўҶиў–жҖ§зҡ„дә§е“Ғе’ҢжңҚеҠЎпјҢеё®еҠ©йҮ‘иһҚжңәжһ„е®Ңе–„дҝЎиҙ·е…ЁжөҒзЁӢдёҡеҠЎйЈҺйҷ©з®ЎзҗҶиғҪеҠӣе’Ңж•°еӯ—еҢ–е®ўжҲ·з»ҸиҗҘиғҪеҠӣпјҢе®һзҺ°дёҡеҠЎжңҖдјҳеҢ–еҸҠзІҫзӣҠеўһй•ҝгҖӮ

зқҝжҷә科жҠҖиҮӘжҲҗз«Ӣд»ҘжқҘпјҢдҫҝжҲҗдёәFICOеңЁдёӯеӣҪзҡ„зӢ¬е®¶жҺ’д»–жҲҳз•ҘеҗҲдҪңдјҷдјҙпјҢеҸҢж–№дёҖзӣҙдҝқжҢҒзқҖзҙ§еҜҶиҖҢеҸӢеҘҪзҡ„еҗҲдҪңе…ізі»гҖӮ

2020е№ҙ11жңҲпјҢзқҝжҷә科жҠҖе’Ңиҙ№еҹғе“ІпјҲFICOпјүе®ЈеёғжҗәжүӢжҲҗз«ӢеҗҲиө„е…¬еҸё——иҙ№еҹғе“ІзқҝжҷәдҝЎжҒҜжҠҖжңҜпјҲеҢ—дә¬пјүжңүйҷҗе…¬еҸёпјҢзқҝжҷә科жҠҖдҪңдёәжҺ§иӮЎиӮЎдёңжӢҘжңүеҗҲиө„е…¬еҸё80.1%зҡ„иӮЎжқғпјҢ并жӢҘжңүе…ЁйғЁз»ҸиҗҘз®ЎзҗҶжқғгҖӮ еҗҲиө„е…¬еҸёжҲҗдёәзқҝжҷә科жҠҖжҺ§иӮЎзҡ„еӯҗе…¬еҸёпјҢеҹәдәҺFICOе…ЁзҗғеҢ–жҠҖжңҜеҲӣж–°иғҪеҠӣе’Ңзқҝжҷә科жҠҖжң¬ең°еҢ–зҡ„дјҳеҠҝпјҢз»ҸиҗҘйЈҺйҷ©з®ЎзҗҶе’ЁиҜўе’ҢиҪҜ件жҠҖжңҜе®һж–ҪдёҡеҠЎпјҢиҮҙеҠӣжү“йҖ еӣҪеҶ…йҮ‘иһҚйЈҺйҷ©жңҚеҠЎзҡ„жңҖдҪіе®һи·өгҖӮ

еҰӮд»ҠпјҢзқҝжҷә科жҠҖе·Із»ҸдёҺжҢҒзүҢеҫҒдҝЎжңәжһ„иҫҫжҲҗжҲҳз•ҘеҗҲдҪңпјҢжңүе®һеҠӣгҖҒжңүдјҳеҠҝжҠҠжңҖеҘҪзҡ„жңҚеҠЎжҸҗдҫӣз»ҷжҢҒзүҢеҫҒдҝЎжңәжһ„еҸҠе№ҝеӨ§йҮ‘иһҚжңәжһ„гҖӮ

еҰӮеҜ№дёҠиҝ°еҹ№и®ӯеҶ…е®№ж„ҹе…ҙи¶ЈпјҢиҜ·иҒ”зі»зқҝжҷә科жҠҖinfo@wisecotech.comпјҢ并иҜ·жіЁжҳҺе…¬еҸёеҸҠиҒҢдҪҚдҝЎжҒҜгҖӮ

е…ҚиҙЈеЈ°жҳҺпјҡеёӮеңәжңүйЈҺйҷ©пјҢйҖүжӢ©йңҖи°Ёж…ҺпјҒжӯӨж–Үд»…дҫӣеҸӮиҖғпјҢдёҚдҪңд№°еҚ–дҫқжҚ®гҖӮ

иҙЈд»»зј–иҫ‘пјҡkj005

ж–Үз« жҠ•иҜүзғӯзәҝ:156 0057 2229 жҠ•иҜүйӮ®з®ұ:29132 36@qq.comе…ғйҒ“з»Ҹзә¬зӣёжңәж•°еӯ—еҢ–еҠ©еҠӣйҖҡдҝЎе·ЎжЈҖжҸҗиҙЁеўһж•Ҳ

еӨ©е·Ҙж— е·§пјҢе®ҲжӢҷиҖҢжҲҗ----й—Әйі„жҝҖе…үжқҺеҝ—дјҹзҡ„еҲӣж–°д№Ӣи·Ҝ

з ҙи§ЈиҖҒе№ҙдәәеҢ»з–—йҷ©з—ӣзӮ№пјҢеҠӣз Ғ科жҠҖ马з»Ҹзә¬пјҡе……еҲҶйҮҠж”ҫж•°жҚ®иҰҒзҙ д»·еҖј

йІңз©әж°” вҖңжЈ®вҖқе‘јеҗёпјҢе®үиҜәжё…дёәйғҪеёӮзҡ„дҪ жү“йҖ еҒҘеә·еҘҪз©әж°”

ж•°жҚ®дёӯеҝғиҠӮиғҪж”№йҖ пјҢйҰ–йҖүз»ҙи°ӣжҠҖжңҜ_Vertivдҫӣй…Қз”өгҖҒUPSж”№йҖ ж–№жЎҲ

е…ізҲұеҚҮзә§ дёӯеӣҪ移еҠЁи¶…жё…и§ҶиҜқеҠ©еҠӣиҖҒе№ҙдәәз•…дә«ж•°жҷәз”ҹжҙ»

зӣёе…іж–°й—»

жңҖж–°иө„и®Ҝ

科жҠҖжҺЁиҚҗ

- гҖҗеҝ«и®ҜгҖ‘ иөӣзқҝеҜ’еҶ°Arctis nova proйңҮж’јдёҠеёӮ и®©дҪ вҖңеЈ°вҖқдёҙе…¶еўғ

- гҖҗеҝ«и®ҜгҖ‘ ж°ҙзҰҪж№–з•”зҡ„дә‘жёёд№Ӣж—…дёЁи¶ідёҚеҮәжҲ·жү“еҚЎзҺҜдҝқе°ҸиҜҫе Ӯ

- гҖҗеҝ«и®ҜгҖ‘ 科еҲӣдёӯеӣҪжҰңеҚ•пјҡдә¬дёңж–№ж–°еһӢиҪҰиҪҪжҳҫзӨәжҠҖжңҜеҶҚзӘҒз ҙпјҢеј•йўҶжҷәиғҪеә§иҲұйўҶеҹҹ

- гҖҗдёҡз•ҢгҖ‘ жҺЁеҠЁе·Ҙдёҡдә’иҒ”зҪ‘зҪ‘з»ңж”№йҖ еҚҮзә§ жү©еӨ§вҖң5G+е·Ҙдёҡдә’иҒ”зҪ‘вҖқеә”з”Ё

- гҖҗдёҡз•ҢгҖ‘ ејҖеұ•еӣҪйҷ…жңҲзҗғз§‘з ”з«ҷе»әи®ҫ й•ҝеҫҒиҝҗиҪҪзҒ«з®ӯеҸ‘е°„жҲҗеҠҹзҺҮ96.7%

- гҖҗдёҡз•ҢгҖ‘ дәәи„ёиҜҶеҲ«жҠҖжңҜдёҚж–ӯе®Ңе–„ вҖңеҲ·и„ёвҖқеә”з”ЁеңәжҷҜйҖҗжёҗжӢ“еұ•

科жҠҖеӣҫзүҮ

ж–°й—»жҺ’иЎҢ

- 1

жҺўзҙўж–°иөӣйҒ“ е“ӘдёӘйўҶеҹҹиғҪжҲҗдёә家з”ө...

- 2

2021е№ҙе…ЁзҗғTVеҮәиҙ§дёӢйҷҚ6.2% йқўжқҝ...

- 3

е·ЁеӨҙдәүзӣёеёғеұҖе…ЁеұӢжҷәиғҪ еёӮеңәеҗ‘AI...

- 4

Mini LEDеёӮеңәдёҚеҸҠйў„жңҹ дә§дёҡйҷ·...

- 5

жө·еҚ—зңҒеёӮеңәзӣ‘з®ЎеұҖжҠҪжҹҘ10жү№ж¬Ўеҝ«зғӯ...

- 6

жҷәиғҪеҢ–ејҖиҫҹдә§е“ҒеҲӣж–°иҫ№з•Ң жҷәиғҪеқҗ...

- 7

дёӯеӣҪеҲ¶йҖ дё»еҜјй«ҳз«ҜеҶ°з®ұ иҝӣе…Ҙж–°дёҖ...

- 8

иӢ№жһңжҲ–жӯЈејҖеҸ‘Apple Musicж–°еҠҹиғҪ...

- 9

欧жҙІжҷәиғҪжүӢжңә2021е№ҙ“зҺ°зҠ¶”пјҡдёү...

- 10

е°ҸзұіеҶІеҮ»й«ҳз«ҜеёӮеңәеҶҚеҠ з Ғ йӣ·еҶӣпјҡ...