еҜҢйҖ”е®үйҖёеӯҰиӢ‘пјҡи§ЈжһҗеҲҶжӢҶдёҠеёӮеҸҠжЎҲдҫӢ еўғеӨ–дёҠеёӮеҫ®жҠҘе‘Ҡзі»еҲ—зҜҮ

|еҲҶжӢҶдёҠеёӮз ”з©¶иғҢжҷҜ

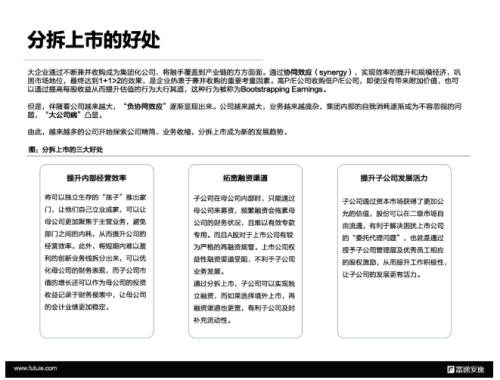

жӣҫз»ҸжңүеҫҲй•ҝдёҖж®өж—¶й—ҙпјҢеӨ§дјҒдёҡйҖҡиҝҮдёҚж–ӯ兼并收иҙӯжҲҗдёәйӣҶеӣўеҢ–е…¬еҸёпјҢе°Ҷи§ҰжүӢиҰҶзӣ–еҲ°дә§дёҡй“ҫзҡ„ж–№ж–№йқўйқўгҖӮйҖҡиҝҮеҚҸеҗҢж•Ҳеә”(synergy)пјҢе®һзҺ°ж•ҲзҺҮжҸҗеҚҮе’Ң规模з»ҸжөҺпјҢе·©еӣәеёӮеңәең°дҪҚпјҢжңҖз»ҲиҫҫеҲ°1+1>2зҡ„ж•ҲжһңпјҢжҳҜдјҒдёҡзғӯиЎ·дәҺ兼并收иҙӯзҡ„йҮҚиҰҒиҖғйҮҸеӣ зҙ гҖӮеҪјж—¶пјҢй«ҳP/Eе…¬еҸёж”¶иҙӯдҪҺP/Eе…¬еҸёпјҢеҚідҪҝжІЎжңүеёҰжқҘйҷ„еҠ д»·еҖјпјҢд№ҹеҸҜд»ҘйҖҡиҝҮжҸҗй«ҳжҜҸиӮЎж”¶зӣҠд»ҺиҖҢжҸҗеҚҮдј°еҖјзҡ„иЎҢдёәеӨ§иЎҢе…¶йҒ“пјҢиҝҷз§ҚиЎҢдёәиҝҳжңүдёҖдёӘдё“жңүеҗҚиҜҚеҸ«Bootstrapping EarningsгҖӮ

дҪҶжҳҜпјҢдјҙйҡҸзқҖе…¬еҸёи¶ҠжқҘи¶ҠеӨ§пјҢ“иҙҹеҚҸеҗҢж•Ҳеә””йҖҗжёҗжҳҫзҺ°еҮәжқҘгҖӮе…¬еҸёи¶ҠжқҘи¶ҠеӨ§пјҢдёҡеҠЎи¶ҠжқҘи¶ҠеәһжқӮпјҢйӣҶеӣўеҶ…йғЁзҡ„иҮӘжҲ‘ж¶ҲиҖ—йҖҗжёҗжҲҗдёәдёҚе®№еҝҪи§Ҷзҡ„й—®йўҳпјҢ“еӨ§е…¬еҸёз—…”еҮёжҳҫгҖӮз”ұжӯӨпјҢи¶ҠжқҘи¶ҠеӨҡзҡ„е…¬еҸёејҖе§ӢжҺўзҙўе…¬еҸёзІҫз®ҖгҖҒдёҡеҠЎж”¶зј©пјҢеҲҶжӢҶдёҠеёӮжҲҗдёәж–°зҡ„еҸ‘еұ•и¶ӢеҠҝгҖӮ

еҹәдәҺд»ҘдёҠиғҢжҷҜпјҢеҜҢйҖ”е®үйҖёеӯҰиӢ‘жҺЁеҮәгҖҠеўғеӨ–дёҠеёӮеҫ®жҠҘе‘Ҡд№ӢиҜ»жҮӮеҲҶжӢҶдёҠеёӮгҖӢпјҢд»ҺAиӮЎдёҠеёӮе…¬еҸёеҲҶжӢҶе’ҢжёҜиӮЎдёҠеёӮе…¬еҸёеҲҶжӢҶдёӨж–№йқўе°ұдёӯеӣҪе…¬еҸёдёҠеёӮеҗҺеҲҶжӢҶзҡ„дёҚеҗҢжғ…еҪўеҸҠзӣ‘管规еҲҷеұ•ејҖжҺўи®ЁгҖӮ

жңӘжқҘпјҢеҜҢйҖ”е®үйҖёfutuie.comе°ҶжҢҒз»ӯе…іжіЁдёӯеӣҪдјҒдёҡеўғеӨ–дёҠеёӮдё»йўҳпјҢ并继з»ӯжҺЁеҮәзӣёе…іжҠҘе‘ҠгҖӮ敬иҜ·жңҹеҫ…гҖӮ

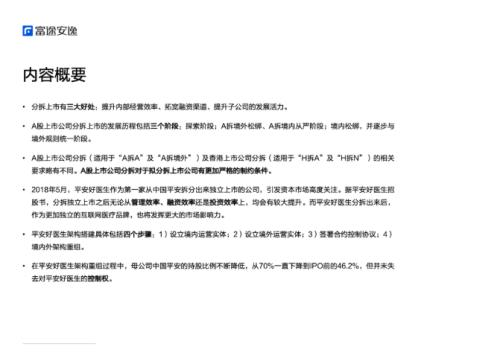

| еўғеӨ–дёҠеёӮеҫ®жҠҘе‘Ҡд№ӢиҜ»жҮӮеҲҶжӢҶдёҠеёӮдё»иҰҒеҶ…е®№

еүҚеҫҖеҜҢйҖ”е®үйҖёfutuie.comе®ҳзҪ‘е’ЁиҜўе°ҸеҠ©жүӢжҲ–е…іжіЁе…¬дј—еҸ·гҖҢеҜҢйҖ”е®үйҖёгҖҚеҗҺеҸ°еӣһеӨҚ“еҲҶжӢҶдёҠеёӮеҫ®жҠҘе‘Ҡ”пјҢеҚіеҸҜиҺ·еҫ—й«ҳжё…зүҲе®Ңж•ҙPDFгҖӮ

з®Җиҝ°еҲҶжӢҶдёҠеёӮ

| еҲҶжӢҶдёҠеёӮжңүе“ӘдәӣеҘҪеӨ„?

е…·дҪ“жқҘи®ІпјҢеҲҶжӢҶдёҠеёӮдё»иҰҒжңүеҰӮдёӢдёүзӮ№еҘҪеӨ„пјҡ

в–¶ жҸҗеҚҮеҶ…йғЁз»ҸиҗҘж•ҲзҺҮ

е°ҶеҸҜд»ҘзӢ¬з«Ӣз”ҹеӯҳзҡ„“еӯ©еӯҗ”жҺЁеҮә家门пјҢ让他们иҮӘе·ұз«ӢдёҡжҲҗ家пјҢеҸҜд»Ҙи®©жҜҚе…¬еҸёжӣҙеҠ иҒҡз„ҰдәҺдё»иҗҘдёҡеҠЎпјҢйҒҝе…ҚйғЁй—Ёд№Ӣй—ҙзҡ„еҶ…иҖ—пјҢд»ҺиҖҢжҸҗеҚҮе…¬еҸёзҡ„з»ҸиҗҘж•ҲзҺҮгҖӮжӯӨеӨ–пјҢе°ҶзҹӯжңҹеҶ…йҡҫд»ҘзӣҲеҲ©зҡ„еҲӣж–°дёҡеҠЎзәҝжӢҶеҲҶеҮәжқҘпјҢеҸҜд»ҘдјҳеҢ–жҜҚе…¬еҸёзҡ„иҙўеҠЎиЎЁзҺ°пјҢиҖҢеӯҗе…¬еҸёеёӮеҖјзҡ„еўһй•ҝиҝҳеҸҜд»ҘдҪңдёәжҜҚе…¬еҸёзҡ„жҠ•иө„收зӣҠи®°еҪ•дәҺиҙўеҠЎжҠҘиЎЁдёӯпјҢи®©жҜҚе…¬еҸёзҡ„дјҡи®Ўдёҡз»©жӣҙеҠ зЁіе®ҡгҖӮ

в–¶ жӢ“е®ҪиһҚиө„жё йҒ“

еӯҗе…¬еҸёеңЁжҜҚе…¬еҸёеҶ…йғЁж—¶пјҢеҸӘиғҪйҖҡиҝҮжҜҚе…¬еҸёжқҘеӢҹиө„пјҢйў‘з№ҒиһҚиө„дјҡжӢ–зҙҜжҜҚе…¬еҸёзҡ„иҙўеҠЎзҠ¶еҶөпјҢдё”йҡҫд»Ҙжңүж•Ҳдё“ж¬ҫдё“з”ЁгҖӮиҖҢдё”AиӮЎеҜ№дәҺдёҠеёӮе…¬еҸёжңүиҫғдёәдёҘж јзҡ„еҶҚиһҚиө„规管гҖӮдёҠеёӮе…¬еҸёжқғзӣҠжҖ§иһҚиө„жё йҒ“еҸ—йҳ»пјҢдёҚеҲ©дәҺеӯҗе…¬еҸёдёҡеҠЎеҸ‘еұ•гҖӮ

йҖҡиҝҮеҲҶжӢҶдёҠеёӮпјҢеӯҗе…¬еҸёеҸҜд»Ҙе®һзҺ°зӢ¬з«ӢиһҚиө„пјҢиҖҢеҰӮжһңйҖүжӢ©еўғеӨ–дёҠеёӮпјҢеҶҚиһҚиө„жё йҒ“д№ҹжӣҙе®ҪпјҢжңүеҲ©дәҺе…¬еҸёеҸҠж—¶иЎҘе……жөҒеҠЁжҖ§гҖӮ

в–¶ жҸҗеҚҮеӯҗе…¬еҸёеҸ‘еұ•жҙ»еҠӣ

еӯҗе…¬еҸёйҖҡиҝҮиө„жң¬еёӮеңәиҺ·еҫ—дәҶжӣҙеҠ е…¬е…Ғзҡ„дј°еҖјпјҢиӮЎд»ҪеҸҜд»ҘеңЁдәҢзә§еёӮеңәиҮӘз”ұжөҒйҖҡпјҢжңүеҲ©дәҺи§ЈеҶіеӣ°жү°дёҠеёӮе…¬еҸёзҡ„“委жүҳд»ЈзҗҶй—®йўҳ”пјҢд№ҹе°ұжҳҜйҖҡиҝҮжҺҲдәҲеӯҗе…¬еҸёз®ЎзҗҶеұӮеҸҠдјҳз§Җе‘ҳе·Ҙзӣёеә”зҡ„иӮЎжқғжҝҖеҠұпјҢд»ҺиҖҢжҸҗеҚҮе·ҘдҪңз§ҜжһҒжҖ§пјҢи®©еӯҗе…¬еҸёзҡ„еҸ‘еұ•жӣҙжңүжҙ»еҠӣгҖӮ

| дёӯеӣҪдјҒдёҡеҲҶжӢҶдёҠеёӮеҸ‘еұ•еҺҶзЁӢ

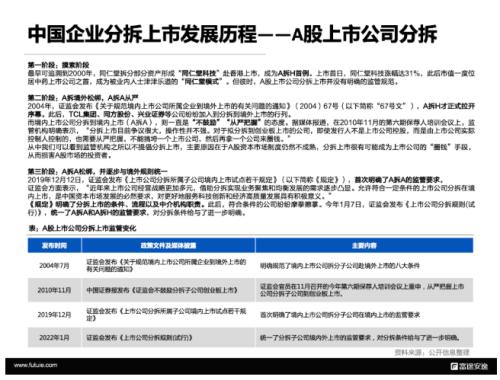

AиӮЎдёҠеёӮе…¬еҸёжӢҶеҲҶеӯҗе…¬еҸёдёҠеёӮеҺҶзЁӢпјҢжңүдёүдёӘеҸ‘еұ•йҳ¶ж®өгҖӮ

в–¶ 第дёҖйҳ¶ж®өпјҡж‘ёзҙўйҳ¶ж®ө

жңҖж—©еҸҜиҝҪжәҜеҲ°2000е№ҙпјҢеҗҢд»Ғе ӮжӢҶеҲҶйғЁеҲҶиө„дә§еҪўжҲҗ“еҗҢд»Ғе Ӯ科жҠҖ”иөҙйҰҷжёҜдёҠеёӮпјҢжҲҗдёәAжӢҶHйҰ–дҫӢгҖӮдёҠеёӮйҰ–ж—ҘпјҢеҗҢд»Ғе Ӯ科жҠҖж¶Ёе№…иҫҫ31%пјҢжӯӨеҗҺеёӮеҖјдёҖеәҰдҪҚеұ…дёӯиҚҜдёҠеёӮе…¬еҸёд№ӢйҰ–пјҢжҲҗдёәиў«дёҡеҶ…дәәеЈ«жҙҘжҙҘд№җйҒ“зҡ„“еҗҢд»Ғе ӮжЁЎејҸ”гҖӮдҪҶеҪјж—¶пјҢAиӮЎдёҠеёӮе…¬еҸёеҲҶжӢҶдёҠеёӮ并没жңүжҳҺзЎ®зҡ„зӣ‘管规иҢғгҖӮ

в–¶ 第дәҢйҳ¶ж®өпјҡAжӢҶеўғеӨ–жқҫз»‘пјҢAжӢҶAд»ҺдёҘ

2004е№ҙпјҢиҜҒзӣ‘дјҡеҸ‘еёғгҖҠе…ідәҺ规иҢғеўғеҶ…дёҠеёӮе…¬еҸёжүҖеұһдјҒдёҡеҲ°еўғеӨ–дёҠеёӮзҡ„жңүе…ій—®йўҳзҡ„йҖҡзҹҘгҖӢ(2004)67еҸ·(д»ҘдёӢз®Җз§°“67еҸ·ж–Ү”)пјҢAжӢҶHжүҚжӯЈејҸжӢүејҖеәҸ幕гҖӮжӯӨеҗҺпјҢTCLйӣҶеӣўгҖҒеҗҢж–№иӮЎд»ҪгҖҒе…ҙдёҡиҜҒеҲёзӯүе…¬еҸёзә·зә·еҠ е…ҘеҲ°еҲҶжӢҶеҲ°еўғеӨ–дёҠеёӮзҡ„иЎҢеҲ—гҖӮ

иҖҢеўғеҶ…дёҠеёӮе…¬еҸёеҲҶжӢҶеҲ°еўғеҶ…дёҠеёӮ(AжӢҶA)пјҢеҲҷдёҖзӣҙжҳҜ“дёҚйј“еҠұ”гҖҒ“д»ҺдёҘжҠҠжҸЎ”зҡ„жҖҒеәҰгҖӮ

жҚ®еӘ’дҪ“жҠҘйҒ“пјҢеңЁ2010е№ҙ11жңҲзҡ„第е…ӯжңҹдҝқиҚҗдәәеҹ№и®ӯдјҡи®®дёҠпјҢзӣ‘з®Ўжңәжһ„жҳҺзЎ®иЎЁзӨәпјҢ“еҲҶжӢҶдёҠеёӮзӣ®еүҚдәүи®®еҫҲеӨ§пјҢж“ҚдҪңжҖ§е№¶дёҚејәгҖӮеҜ№дәҺжӢҹеҲҶжӢҶеҲ°еҲӣдёҡжқҝдёҠеёӮзҡ„е…¬еҸёпјҢеҚідҪҝеҸ‘иЎҢдәәдёҚжҳҜдёҠеёӮе…¬еҸёжҺ§иӮЎпјҢиҖҢжҳҜз”ұдёҠеёӮе…¬еҸёе®һйҷ…жҺ§еҲ¶дәәжҺ§еҲ¶зҡ„пјҢд№ҹйңҖиҰҒд»ҺдёҘжҠҠжҸЎпјҢдёҚиғҪжҗһеһ®дёҖдёӘдёҠеёӮе…¬еҸёпјҢ然еҗҺеҶҚжӢҝдёҖдёӘе…¬еҸёжқҘеңҲй’ұ”гҖӮ

д»ҺдёӯжҲ‘们еҸҜд»ҘзңӢеҲ°зӣ‘з®Ўжңәжһ„д№ӢжүҖд»ҘдёҚжҸҗеҖЎеҲҶжӢҶдёҠеёӮпјҢдё»иҰҒеҺҹеӣ еңЁдәҺAиӮЎиө„жң¬еёӮеңәеҲ¶еәҰд»Қ然дёҚжҲҗзҶҹпјҢеҲҶжӢҶдёҠеёӮеҫҲжңүеҸҜиғҪжҲҗдёәдёҠеёӮе…¬еҸёзҡ„“еңҲй’ұ”жүӢж®өпјҢд»ҺиҖҢжҚҹе®іAиӮЎеёӮеңәзҡ„жҠ•иө„иҖ…гҖӮ

в–¶ 第дёүйҳ¶ж®өпјҡAжӢҶAжқҫз»‘пјҢ并йҖҗжӯҘдёҺеўғеӨ–规еҲҷз»ҹдёҖ

зңҹжӯЈзҡ„“жқҫз»‘”пјҢиҰҒзӯүеҲ°2019е№ҙгҖӮ

2019е№ҙ12жңҲ12ж—ҘпјҢиҜҒзӣ‘дјҡеҸ‘еёғгҖҠдёҠеёӮе…¬еҸёеҲҶжӢҶжүҖеұһеӯҗе…¬еҸёеўғеҶ…дёҠеёӮиҜ•зӮ№иӢҘ干规е®ҡгҖӢ(д»ҘдёӢз®Җз§°гҖҠ规е®ҡгҖӢ)пјҢйҰ–ж¬ЎжҳҺзЎ®дәҶAжӢҶAзҡ„зӣ‘з®ЎиҰҒжұӮгҖӮ

иҜҒзӣ‘дјҡж–№йқўиЎЁзӨәпјҢ“иҝ‘е№ҙжқҘдёҠеёӮе…¬еҸёз»ҸиҗҘжҲҳз•ҘжӣҙеҠ еӨҡе…ғпјҢеҖҹеҠ©еҲҶжӢҶе®һзҺ°дёҡеҠЎиҒҡз„Ұе’ҢеқҮиЎЎеҸ‘еұ•зҡ„йңҖжұӮйҖҗжӯҘеҮёжҳҫгҖӮе…Ғи®ёз¬ҰеҗҲдёҖе®ҡжқЎд»¶зҡ„дёҠеёӮе…¬еҸёеҲҶжӢҶеңЁеўғеҶ…дёҠеёӮпјҢжҳҜдёӯеӣҪиө„жң¬еёӮеңәеҸ‘еұ•зҡ„еҝ…然иҰҒжұӮпјҢеҜ№жӣҙеҘҪең°жңҚеҠЎз§‘жҠҖеҲӣж–°е’Ңз»ҸжөҺй«ҳиҙЁйҮҸеҸ‘еұ•е…·жңүз§ҜжһҒж„Ҹд№үгҖӮ”

гҖҠ规е®ҡгҖӢжҳҺзЎ®дәҶеҲҶжӢҶдёҠеёӮзҡ„жқЎд»¶гҖҒжөҒзЁӢд»ҘеҸҠдёӯд»Ӣжңәжһ„иҒҢиҙЈгҖӮжӯӨеҗҺпјҢз¬ҰеҗҲжқЎд»¶зҡ„е…¬еҸёзә·зә·ж‘©жӢіж“ҰжҺҢгҖӮ

д»Ҡе№ҙ1жңҲ7ж—ҘпјҢиҜҒзӣ‘дјҡеҸ‘еёғгҖҠдёҠеёӮе…¬еҸёеҲҶжӢҶ规еҲҷ(иҜ•иЎҢ)гҖӢпјҢз»ҹдёҖдәҶAжӢҶAе’ҢAжӢҶHзҡ„зӣ‘з®ЎиҰҒжұӮпјҢеҜ№еҲҶжӢҶжқЎд»¶з»ҷдёҺдәҶиҝӣдёҖжӯҘжҳҺзЎ®гҖӮ

еҲҶжӢҶ新规е®һж–ҪеҗҺпјҢиҮӘ2021е№ҙ2жңҲеә•йҰ–еҸӘеҲҶжӢҶдёҠеёӮиӮЎиҜһз”ҹд»ҘжқҘпјҢжҲӘиҮі2021е№ҙеә•пјҢAжӢҶAдёҠеёӮиӮЎзҡ„ж•°йҮҸиҫҫ8еҸӘгҖӮе…¶дёӯпјҢ7еҸӘжқҘиҮӘ科еҲӣжқҝпјҢ1еҸӘжқҘиҮӘеҲӣдёҡжқҝгҖӮ

дёҺAиӮЎеҲҶжӢҶжіўжҠҳзҡ„зӣ‘з®ЎеҸ‘еұ•еҺҶзЁӢзӣёжҜ”пјҢйҰҷжёҜдёҠеёӮе…¬еҸёеҲҶжӢҶзҡ„зӣёе…іи§„е®ҡеҲҷз®ҖеҚ•еҸҠе®Ңе–„еҫҲеӨҡгҖӮйҰҷжёҜдёҠеёӮе…¬еҸёеҲҶжӢҶеӯҗе…¬еҸёзӢ¬з«ӢдёҠеёӮзҡ„规е®ҡпјҢеҸҜи§ҒдәҺ1997е№ҙйўҒеёғзҡ„гҖҠ第15йЎ№еә”з”ЁжҢҮеј•——жңүе…іеҸ‘иЎҢдәәе‘ҲдәӨзҡ„е°Ҷе…¶зҺ°жңүйӣҶеӣўе…ЁйғЁжҲ–йғЁеҲҶиө„дә§жҲ–дёҡеҠЎеңЁжң¬дәӨжҳ“жүҖжҲ–е…¶д»–ең°ж–№еҲҶжӢҶдҪңзӢ¬з«ӢдёҠеёӮзҡ„е»әи®®д№ӢжҢҮеј•гҖӢ(дёӢз§°гҖҠйҰҷжёҜ15йЎ№гҖӢ)гҖӮ

жӯӨеҗҺгҖҠйҰҷжёҜ15йЎ№гҖӢз»ҸеӨҡж¬Ўдҝ®и®ўпјҢжңҖз»ҲеҪўжҲҗеҰӮд»Ҡзҡ„зӣ‘管规иҢғгҖӮ

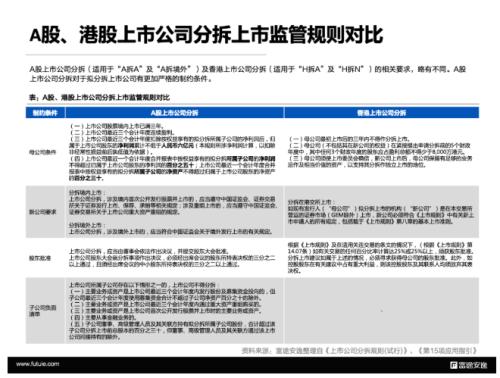

| еҲҶжӢҶдёҠеёӮзҡ„зӣ‘з®ЎиҰҒжұӮеҜ№жҜ”е…·дҪ“еҜ№жҜ”жқҘзңӢпјҢеўғеҶ…дёҠеёӮе…¬еҸёеҲҶжӢҶ(йҖӮз”ЁдәҺ“AжӢҶA”еҸҠ“AжӢҶеўғеӨ–”)еҸҠйҰҷжёҜдёҠеёӮе…¬еҸёеҲҶжӢҶ(йҖӮз”ЁдәҺ“HжӢҶA”еҸҠ“HжӢҶN”)зҡ„зӣёе…іиҰҒжұӮпјҢз•ҘжңүдёҚеҗҢгҖӮ

в–¶ жҜҚе…¬еҸёеҲҶжӢҶжқЎд»¶

еҜ№дәҺдёҠеёӮж—¶й—ҙпјҢAиӮЎе’ҢжёҜиӮЎеқҮиҰҒжұӮжҜҚе…¬еҸёдёҠеёӮиҮіе°‘ж»Ўдёүе№ҙгҖӮ

еҜ№дәҺзӣҲеҲ©ж–№йқўпјҢAиӮЎзҡ„иҰҒжұӮеҲҷжӣҙй«ҳпјҢе…¶иҰҒжұӮеҪ’еұһдёҠеёӮе…¬еҸёиӮЎдёңзҡ„еҮҖеҲ©ж¶Ұиҝ‘дёүе№ҙзҙҜи®ЎдёҚдҪҺдәҺдәәж°‘еёҒ6дәҝе…ғпјҢиҖҢжёҜдәӨжүҖд»…иҰҒжұӮиҝ‘5е№ҙдёӯпјҢе…¶дёӯ3дёӘиҙўе№ҙзҡ„иӮЎдёңеә”еҚ зӣҲеҲ©жҖ»йўқдёҚе°‘дәҺ8000дёҮжёҜе…ғ(зӣёеҪ“дәҺзәҰ6500дёҮдәәж°‘еёҒ)гҖӮ

ж•ҙдҪ“жқҘзңӢпјҢAиӮЎеҜ№дәҺжҜҚе…¬еҸёеҲҶжӢҶдҝқжҢҒжӣҙеҠ и°Ёж…Һзҡ„жҖҒеәҰгҖӮ

в–¶ еҜ№ж–°е…¬еҸёзҡ„иҰҒжұӮ

й’ҲеҜ№еҲҶжӢҶеҗҺж–°е…¬еҸёзҡ„дёҠеёӮиҰҒжұӮпјҢAиӮЎе’ҢжёҜиӮЎеҹәжң¬дҝқжҢҒдәҶдёҖиҮҙзҡ„ж„Ҹи§ҒпјҢеҚіж»Ўи¶іжӯЈеёёеўғеҶ…еӨ–дёҠеёӮжүҖйңҖзҡ„зӣ‘з®ЎжқЎд»¶еҚіеҸҜгҖӮ

AиӮЎдёҠеёӮе…¬еҸёеҲҶжӢҶеҺ»еўғеӨ–дёҠеёӮпјҢд№ҹеҜ№йҪҗдәҶжңҖж–°зҡ„“еўғеӨ–дёҠеёӮзӣ‘管新规”пјҢиҰҒжұӮз¬ҰеҗҲдёӯеӣҪиҜҒзӣ‘дјҡе…ідәҺеўғеӨ–еҸ‘иЎҢдёҠеёӮзҡ„жңү关规е®ҡеҚіеҸҜгҖӮ

жҢүз…§жңҖж–°зҡ„“еўғеӨ–дёҠеёӮзӣ‘管新规”пјҢHиӮЎеҸҠзәўзӯ№жһ¶жһ„иөҙеўғеӨ–дёҠеёӮз»ҹдёҖж–ҪиЎҢеӨҮжЎҲеҲ¶гҖӮжӯӨеӨ–пјҢе…¬еҸёйҖ’дәӨдёҠеёӮз”іиҜ·еүҚйңҖе…ҲеҸ–еҫ—иЎҢдёҡзӣ‘з®Ўж„Ҹи§ҒеҸҠзҪ‘з»ңе®үе…Ёе®ЎжҹҘж„Ҹи§Ғ(еҰӮйңҖ)гҖӮ

в–¶ иӮЎдёңжү№еҮҶеҺҹеҲҷ

еҜ№дәҺAиӮЎеҲҶжӢҶдёҠеёӮпјҢгҖҠ规еҲҷгҖӢиҰҒжұӮеҝ…йЎ»иӮЎдёңеӨ§дјҡжү№еҮҶпјҢдё”йңҖдёүеҲҶд№ӢдәҢд»ҘдёҠйҖҡиҝҮгҖӮжёҜиӮЎеңЁзӣёе…іжү№еҮҶдёҠе®ҪжқҫдёҖдәӣгҖӮ

в–¶ еӯҗе…¬еҸёиҙҹйқўжё…еҚ•

еңЁеҹәжң¬иҰҒжұӮд№ӢеӨ–пјҢеҜ№дәҺAиӮЎдёҠеёӮе…¬еҸёеҲҶжӢҶдёҠеёӮпјҢгҖҠ规еҲҷгҖӢи®ҫзҪ®дәҶ“иҙҹйқўжё…еҚ•”пјҡдёҠеёӮе…¬еҸёжүҖеұһеӯҗе…¬еҸёеӯҳеңЁжҹҗдәӣзү№ж®Ҡжғ…еҪўзҡ„пјҢдёҠеёӮе…¬еҸёдёҚеҫ—еҲҶжӢҶгҖӮ

жҺҘдёӢжқҘжҲ‘们д»Ҙе№іе®үеҘҪеҢ»з”ҹдҪңдёәиҢғдҫӢпјҢжқҘиҜҰз»Ҷи§Јжһ„дёҖдёӢдёӯеӣҪе№іе®үеҲҶжӢҶе№іе®үеҘҪеҢ»з”ҹиөҙжёҜдёҠеёӮзҡ„зӣ®зҡ„еҸҠж•ҲжһңгҖӮ

еҲҶжӢҶдёҠеёӮе…ёеһӢжЎҲдҫӢеҲҶжһҗ——е№іе®үеҘҪеҢ»з”ҹ

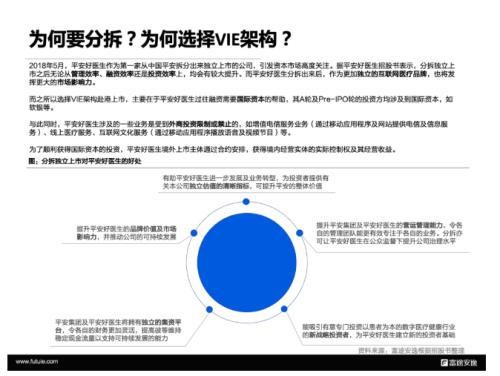

| дёәдҪ•иҰҒеҲҶжӢҶ?дёәдҪ•йҖүжӢ©VIEжһ¶жһ„?

з®ҖиҖҢиЁҖд№ӢпјҢеҲҶжӢҶд№ӢеҗҺж— и®әд»Һз®ЎзҗҶж•ҲзҺҮгҖҒиһҚиө„ж•ҲзҺҮиҝҳжҳҜжҠ•иө„ж•ҲзҺҮдёҠпјҢеқҮдјҡжңүиҫғеӨ§жҸҗеҚҮпјҢиҖҢе№іе®үеҘҪеҢ»з”ҹеҲҶжӢҶеҮәжқҘеҗҺпјҢдҪңдёәжӣҙеҠ зӢ¬з«Ӣзҡ„дә’иҒ”зҪ‘еҢ»з–—е“ҒзүҢпјҢд№ҹе°ҶеҸ‘жҢҘжӣҙеӨ§зҡ„еёӮеңәеҪұе“ҚеҠӣгҖӮ

иҖҢд№ӢжүҖд»ҘйҖүжӢ©VIEжһ¶жһ„иөҙжёҜдёҠеёӮпјҢдё»иҰҒеңЁдәҺе№іе®үеҘҪеҢ»з”ҹиҝҮеҫҖиһҚиө„йңҖиҰҒеӣҪйҷ…иө„жң¬зҡ„её®еҠ©пјҢе…¶AиҪ®еҸҠPre-IPOиҪ®зҡ„жҠ•иө„ж–№еқҮж¶үеҸҠеҲ°еӣҪйҷ…иө„жң¬пјҢеҰӮиҪҜ银зӯүгҖӮ

дёҺжӯӨеҗҢж—¶пјҢе№іе®үеҘҪеҢ»з”ҹж¶үеҸҠзҡ„дёҖдәӣдёҡеҠЎжҳҜеҸ—еҲ°еӨ–е•ҶжҠ•иө„йҷҗеҲ¶жҲ–зҰҒжӯўзҡ„пјҢеҰӮеўһеҖјз”өдҝЎжңҚеҠЎдёҡеҠЎ(йҖҡиҝҮ移еҠЁеә”з”ЁзЁӢеәҸеҸҠзҪ‘з«ҷжҸҗдҫӣз”өдҝЎеҸҠдҝЎжҒҜжңҚеҠЎ)гҖҒзәҝдёҠеҢ»з–—жңҚеҠЎгҖҒдә’иҒ”зҪ‘ж–ҮеҢ–жңҚеҠЎ(йҖҡиҝҮ移еҠЁеә”з”ЁзЁӢеәҸж’ӯж”ҫиҜӯйҹіеҸҠи§Ҷйў‘иҠӮзӣ®)зӯүгҖӮ

дёәдәҶйЎәеҲ©иҺ·еҫ—еӣҪйҷ…иө„жң¬зҡ„жҠ•иө„пјҢе№іе®үеҘҪеҢ»з”ҹеўғеӨ–дёҠеёӮдё»дҪ“йҖҡиҝҮеҗҲзәҰе®үжҺ’пјҢиҺ·еҫ—еўғеҶ…з»ҸиҗҘе®һдҪ“зҡ„е®һйҷ…жҺ§еҲ¶жқғеҸҠе…¶з»ҸиҗҘ收зӣҠгҖӮ

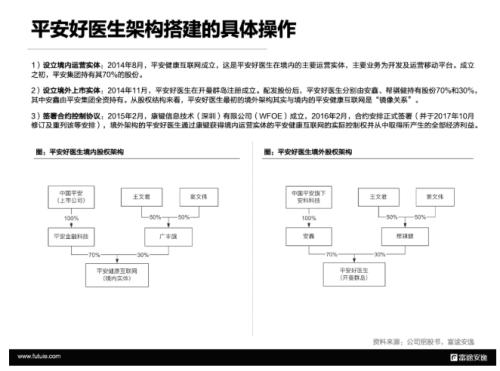

| е№іе®үеҘҪеҢ»з”ҹеҲҶжӢҶдёҠеёӮпјҡжһ¶жһ„жҗӯе»әзҡ„е…·дҪ“ж“ҚдҪң

в–¶ и®ҫз«ӢеўғеҶ…иҝҗиҗҘе®һдҪ“пјҡ2014е№ҙ8жңҲпјҢе№іе®үеҒҘеә·дә’иҒ”зҪ‘жҲҗз«ӢпјҢиҝҷжҳҜе№іе®үеҘҪеҢ»з”ҹеңЁеўғеҶ…зҡ„дё»иҰҒиҝҗиҗҘе®һдҪ“пјҢдё»иҰҒдёҡеҠЎдёәејҖеҸ‘еҸҠиҝҗиҗҘ移еҠЁе№іеҸ°гҖӮжҲҗз«Ӣд№ӢеҲқпјҢе№іе®үйӣҶеӣўжҢҒжңүе…¶70%зҡ„иӮЎд»ҪгҖӮ

в–¶ и®ҫз«ӢеўғеӨ–дёҠеёӮе®һдҪ“пјҡ2014е№ҙ11жңҲпјҢе№іе®үеҘҪеҢ»з”ҹеңЁејҖжӣјзҫӨеІӣжіЁеҶҢжҲҗз«ӢгҖӮй…ҚеҸ‘иӮЎд»ҪеҗҺпјҢе№іе®үеҘҪеҢ»з”ҹеҲҶеҲ«з”ұе®үй‘«гҖҒеё®йӘҗеҒҘжҢҒжңүиӮЎд»Ҫ70%е’Ң30%пјҢе…¶дёӯе®үй‘«з”ұе№іе®үйӣҶеӣўе…Ёиө„жҢҒжңүгҖӮд»ҺиӮЎжқғз»“жһ„жқҘзңӢпјҢе№іе®үеҘҪеҢ»з”ҹжңҖеҲқзҡ„еўғеӨ–жһ¶жһ„е…¶е®һдёҺеўғеҶ…зҡ„е№іе®үеҒҘеә·дә’иҒ”зҪ‘жҳҜ“й•ңеғҸе…ізі»”гҖӮ

в–¶ зӯҫзҪІеҗҲзәҰжҺ§еҲ¶еҚҸи®®пјҡ2015е№ҙ2жңҲпјҢеә·й”®дҝЎжҒҜжҠҖжңҜ(ж·ұеңі)жңүйҷҗе…¬еҸё(WFOE)жҲҗз«ӢпјҢ2016е№ҙ2жңҲпјҢеҗҲзәҰе®үжҺ’жӯЈејҸзӯҫзҪІ(并дәҺ2017е№ҙ10жңҲдҝ®и®ўеҸҠйҮҚеҲ—иҜҘзӯүе®үжҺ’)пјҢеўғеӨ–жһ¶жһ„зҡ„е№іе®үеҘҪеҢ»з”ҹйҖҡиҝҮеә·й”®иҺ·еҫ—еўғеҶ…иҝҗиҗҘе®һдҪ“зҡ„е№іе®үеҒҘеә·дә’иҒ”зҪ‘зҡ„е®һйҷ…жҺ§еҲ¶жқғ并д»ҺдёӯеҸ–еҫ—жүҖдә§з”ҹзҡ„е…ЁйғЁз»ҸжөҺеҲ©зӣҠгҖӮ

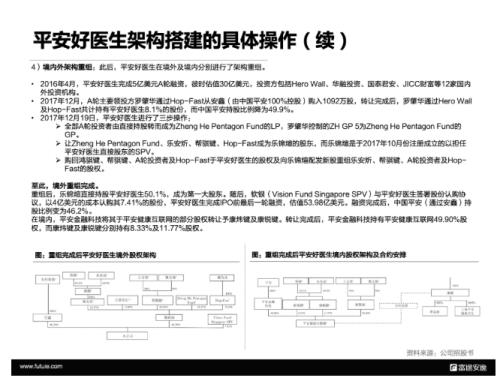

в–¶ еўғеҶ…еӨ–жһ¶жһ„йҮҚз»„пјҡжӯӨеҗҺпјҢе№іе®үеҘҪеҢ»з”ҹеңЁеўғеӨ–еҸҠеўғеҶ…еҲҶеҲ«иҝӣиЎҢдәҶжһ¶жһ„йҮҚз»„гҖӮ

2016е№ҙ4жңҲпјҢе№іе®үеҘҪеҢ»з”ҹе®ҢжҲҗ5дәҝзҫҺе…ғAиҪ®иһҚиө„пјҢеҪјж—¶дј°еҖј30дәҝзҫҺе…ғпјҢжҠ•иө„ж–№еҢ…жӢ¬Hero WallгҖҒеҚҺиһҚжҠ•иө„гҖҒеӣҪжі°еҗӣе®үгҖҒJICCиҙўеҜҢзӯү12家еӣҪеҶ…еӨ–жҠ•иө„жңәжһ„гҖӮ

2017е№ҙ12жңҲпјҢAиҪ®дё»иҰҒйўҶжҠ•ж–№зҪ—иӮҮеҚҺйҖҡиҝҮHop-Fastд»Һе®үй‘«(з”ұдёӯеӣҪе№іе®ү100%жҺ§иӮЎ)иҙӯе…Ҙ1092дёҮиӮЎпјҢиҪ¬и®©е®ҢжҲҗеҗҺпјҢзҪ—иӮҮеҚҺйҖҡиҝҮHero WallеҸҠHop-Fastе…ұи®ЎжҢҒжңүе№іе®үеҘҪеҢ»з”ҹ8.1%зҡ„иӮЎд»ҪпјҢиҖҢдёӯеӣҪе№іе®үжҢҒиӮЎжҜ”дҫӢйҷҚдёә49.9%гҖӮ

иҮіжӯӨпјҢеўғеӨ–йҮҚз»„е®ҢжҲҗпјҢйҮҚз»„еҗҺпјҢд№җй”Ұз…ҠзӣҙжҺҘжҢҒиӮЎе№іе®үеҘҪеҢ»з”ҹ50.1%пјҢжҲҗдёә第дёҖеӨ§иӮЎдёңгҖӮ

йҡҸеҗҺпјҢиҪҜ银(Vision Fund Singapore SPV)дёҺе№іе®үеҘҪеҢ»з”ҹзӯҫзҪІиӮЎд»Ҫи®ӨиҙӯеҚҸи®®пјҢд»Ҙ4дәҝзҫҺе…ғзҡ„жҲҗжң¬и®Өиҙӯе…¶7.41%зҡ„иӮЎд»ҪпјҢе№іе®үеҘҪеҢ»з”ҹе®ҢжҲҗIPOеүҚжңҖеҗҺдёҖиҪ®иһҚиө„пјҢдј°еҖј53.98дәҝзҫҺе…ғгҖӮиһҚиө„е®ҢжҲҗеҗҺпјҢдёӯеӣҪе№іе®ү(йҖҡиҝҮе®үй‘«)жҢҒиӮЎжҜ”дҫӢеҸҳдёә46.2%гҖӮ

еңЁеўғеҶ…пјҢе№іе®үйҮ‘иһҚ科жҠҖе°Ҷе…¶дәҺе№іе®үеҒҘеә·дә’иҒ”зҪ‘зҡ„йғЁеҲҶиӮЎжқғиҪ¬и®©дәҲеә·зӮңй”®еҸҠеә·й”җй”®гҖӮиҪ¬и®©е®ҢжҲҗеҗҺпјҢе№іе®үйҮ‘иһҚ科жҠҖжҢҒжңүе№іе®үеҒҘеә·дә’иҒ”зҪ‘49.90%иӮЎжқғпјҢиҖҢеә·зӮңй”®еҸҠеә·й”җй”®еҲҶеҲ«жҢҒжңү8.33%еҸҠ11.77%иӮЎжқғгҖӮ

| дёӯеӣҪе№іе®үеӨұеҺ»жҺ§иӮЎжқғ?

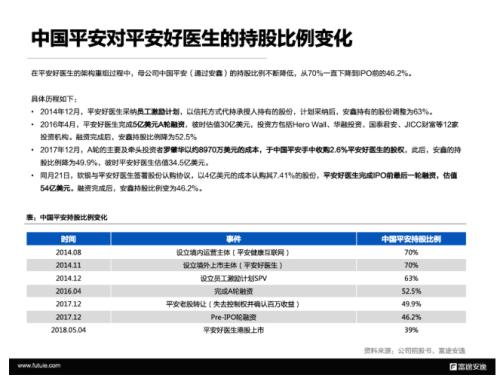

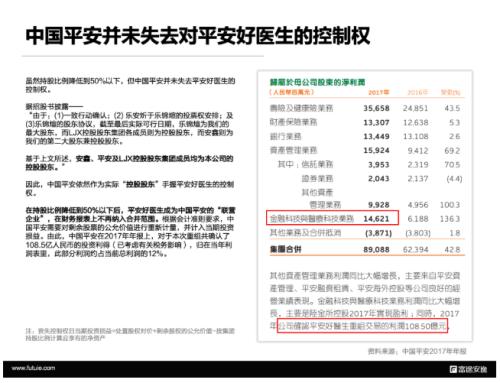

еңЁе№іе®үеҘҪеҢ»з”ҹзҡ„жһ¶жһ„йҮҚз»„иҝҮзЁӢдёӯпјҢжҜҚе…¬еҸёдёӯеӣҪе№іе®ү(йҖҡиҝҮе®үй‘«)зҡ„жҢҒиӮЎжҜ”дҫӢдёҚж–ӯйҷҚдҪҺпјҢд»Һ70%дёҖзӣҙдёӢйҷҚеҲ°IPOеүҚзҡ„46.2%гҖӮ

иҷҪ然еҰӮжӯӨпјҢдёӯеӣҪе№іе®ү并жңӘеӨұеҺ»е№іе®үеҘҪеҢ»з”ҹзҡ„жҺ§еҲ¶жқғгҖӮжҚ®жӢӣиӮЎд№ҰжҠ«йңІ——

“з”ұдәҺпјҡ(1)дёҖиҮҙиЎҢеҠЁзЎ®и®Ө;(2) д№җе®үзӮҳдәҺд№җй”Ұз…Ҡзҡ„жҠ•зҘЁжқғе®үжҺ’;еҸҠ(3)д№җй”Ұз…Ҡзҡ„иӮЎдёңеҚҸи®®пјҢжҲӘиҮіжңҖеҗҺе®һйҷ…еҸҜиЎҢж—ҘжңҹпјҢд№җй”Ұз…ҠдёәжҲ‘们зҡ„жңҖеӨ§иӮЎдёңпјҢиҖҢLJXжҺ§иӮЎиӮЎдёңйӣҶеӣўеҗ„жҲҗе‘ҳеҲҷдёәжҺ§иӮЎиӮЎдёңпјҢиҖҢе®үй‘«еҲҷдёәжҲ‘们зҡ„第дәҢеӨ§иӮЎдёңе…јжҺ§иӮЎиӮЎдёңгҖӮ

еҹәдәҺдёҠж–ҮжүҖиҝ°пјҢе®үй‘«гҖҒе№іе®үеҸҠLJXжҺ§иӮЎиӮЎдёңйӣҶеӣўжҲҗе‘ҳеқҮдёәжң¬е…¬еҸёзҡ„жҺ§иӮЎиӮЎдёңгҖӮ”

еӣ жӯӨпјҢиҷҪ然дёӯеӣҪе№іе®үзҡ„жҢҒиӮЎжҜ”дҫӢдҪҺдәҺ50%пјҢдҪҶжҳҜе…¶дҫқ然жүӢжҸЎе№іе®үеҘҪеҢ»з”ҹзҡ„жҺ§еҲ¶жқғгҖӮ

еңЁжҢҒиӮЎжҜ”дҫӢйҷҚдҪҺеҲ°50%д»ҘдёӢеҗҺпјҢе№іе®үеҘҪеҢ»з”ҹжҲҗдёәдёӯеӣҪе№іе®үзҡ„“иҒ”иҗҘдјҒдёҡ”пјҢеңЁиҙўеҠЎжҠҘиЎЁдёҠдёҚеҶҚзәіе…ҘеҗҲ并иҢғеӣҙгҖӮ

ж №жҚ®дјҡи®ЎеҮҶеҲҷиҰҒжұӮпјҢдёӯеӣҪе№іе®үйңҖиҰҒеҜ№еү©дҪҷиӮЎзҘЁзҡ„е…¬е…Ғд»·еҖјиҝӣиЎҢйҮҚж–°и®ЎйҮҸпјҢ并计е…ҘеҪ“жңҹжҠ•иө„жҚҹзӣҠгҖӮз”ұжӯӨпјҢдёӯеӣҪе№іе®үеңЁ2017е№ҙе№ҙжҠҘдёҠпјҢеҜ№дәҺжң¬ж¬ЎйҮҚз»„е…ұзЎ®и®ӨдәҶ108.5дәҝдәәж°‘еёҒзҡ„жҠ•иө„еҲ©еҫ—(е·ІиҖғиҷ‘жңүе…ізЁҺеҠЎеҪұе“Қ)пјҢеҪ’еңЁеҪ“е№ҙеҲ©ж¶ҰиЎЁйҮҢпјҢжӯӨйғЁеҲҶеҲ©ж¶ҰеҚ еҪ“е№ҙжҖ»еҲ©ж¶Ұзҡ„12%гҖӮ

| еҲҶжӢҶж•ҲжһңеҲҶжһҗ

2017е№ҙпјҢдёӯеӣҪе№іе®үжӢҶеҲҶеӯҗе…¬еҸёзӢ¬з«ӢиһҚиө„зҡ„еҠЁдҪңејҖе§ӢеҠ йҖҹпјҢеҪ“е№ҙпјҢдёӯеӣҪе№іе®үдё»иҰҒеҠЁдҪңеҢ…жӢ¬пјҡе№іе®үеҘҪеҢ»з”ҹе®ҢжҲҗйҰ–ж¬Ўе…¬ејҖеҸ‘иЎҢиӮЎзҘЁеүҚиһҚиө„пјҢиһҚиө„规模4дәҝзҫҺе…ғпјҢжҠ•еҗҺдј°еҖјиҫҫ54дәҝзҫҺе…ғ;йҮ‘иһҚеЈ№иҙҰйҖҡе®ҢжҲҗйҰ–ж¬ЎиһҚиө„пјҢиһҚиө„规模6.5дәҝзҫҺе…ғпјҢжҠ•еҗҺдј°еҖјиҫҫ74дәҝзҫҺе…ғ;е№іе®үеҢ»дҝқ科жҠҖе®ҢжҲҗйҰ–ж¬ЎиһҚиө„пјҢиһҚиө„规模11.5дәҝзҫҺе…ғпјҢжҠ•еҗҺдј°еҖјиҫҫ88дәҝзҫҺе…ғгҖӮ

2019е№ҙ12жңҲпјҢйҮ‘иһҚеЈ№иҙҰйҖҡеңЁзәҪдәӨжүҖдёҠеёӮпјҢ2020е№ҙ10жңҲеә•пјҢйҷҶйҮ‘жүҖеңЁзәҪдәӨжүҖдёҠеёӮпјҢиҮіжӯӨпјҢдёӯеӣҪе№іе®үдёү家йҮ‘иһҚ科жҠҖеӯҗе…¬еҸёеқҮе·Іе®ҢжҲҗеўғеӨ–дёҠеёӮгҖӮдёү家еӯҗе…¬еҸёдёҠеёӮе®ҢжҲҗд№ӢеҲқпјҢеёӮеҖјд№Ӣе’ҢеҚ еҲ°иҝ‘дёӯеӣҪе№іе®үеёӮеҖјзҡ„28.8%пјҢеңЁ2021е№ҙдёҠеҚҠе№ҙд№ӢеүҚпјҢеҹәжң¬дҝқжҢҒеңЁ25%-35%д№Ӣй—ҙпјҢдәҢиҖ…зҡ„еёӮеҖјиө°еҠҝжңүдёҖе®ҡзҡ„еҚҸеҗҢж•ҲжһңгҖӮ

дҪҶеҲ°дәҶ2021е№ҙдёӢеҚҠе№ҙпјҢдјҙйҡҸзқҖдёӯеӣҪе№іе®үи§Ұеә•еҸҚеј№пјҢиҖҢдёү家еўғеӨ–дёҠеёӮеӯҗе…¬еҸёйҒӯйҒҮдә’иҒ”зҪ‘ж”ҝзӯ–еҸҳеҢ–еҸҠеўғеӨ–дёҠеёӮзӣёе…ізҡ„зӣ‘з®Ўи°ғж•ҙпјҢеҜјиҮҙиӮЎд»·дёҖи·ҜдёӢи·ҢгҖӮеҲ°2022е№ҙпјҢдёү家еўғеӨ–дёҠеёӮеӯҗе…¬еҸёзҡ„еёӮеҖјд№Ӣе’Ңд»…дёәдёӯеӣҪе№іе®үзҡ„10%-13%гҖӮ

еҸӮиҖғиө„ж–ҷпјҡ

[1]гҖҠ第15йЎ№еә”з”ЁжҢҮеј•——жңүе…іеҸ‘иЎҢдәәе‘ҲдәӨзҡ„е°Ҷе…¶зҺ°жңүйӣҶеӣўе…ЁйғЁжҲ–йғЁеҲҶиө„дә§жҲ–дёҡеҠЎеңЁжң¬дәӨжҳ“жүҖжҲ–е…¶д»–ең°ж–№еҲҶжӢҶдҪңзӢ¬з«ӢдёҠеёӮзҡ„е»әи®®д№ӢжҢҮеј•гҖӢ

[2]гҖҠдёҠеёӮе…¬еҸёеҲҶжӢҶ规еҲҷ(иҜ•иЎҢ)гҖӢ

[3] е№іе®үеҘҪеҢ»з”ҹжӢӣиӮЎд№Ұ

[4] дёӯеӣҪе№іе®ү2017е№ҙе№ҙжҠҘ

дёҖиҲ¬еЈ°жҳҺ

жң¬жҠҘе‘ҠеҸ‘еёғзҡ„ж•°жҚ®е’Ңз»“и®әд»…дёәжҸҗдҫӣеҸӮиҖғдҝЎжҒҜзҡ„дҪңз”ЁгҖӮжҠҘе‘ҠдёӯжүҖеҢ…еҗ«зҡ„дҝЎжҒҜйғҪжҳҜд»ҺеҸҜйқ дё”еҗҲи§„жё йҒ“жүҖеҫ—пјҢдҪҶжҠҘе‘ҠеҸ‘еёғж–№еҜ№дҝЎжҒҜгҖҒи§ӮзӮ№д»ҘеҸҠж•°жҚ®зҡ„ж—¶ж•ҲжҖ§гҖҒе®Ңж•ҙжҖ§дёҚдҪңд»»дҪ•жҳҺзЎ®жҲ–йҡҗеҗ«зҡ„дҝқиҜҒгҖӮжҠҘе‘ҠжүҖеҸ‘еёғзҡ„дҝЎжҒҜгҖҒи§ӮзӮ№е’Ңж•°жҚ®жңүеҸҜиғҪеӣ еҸ‘еёғд№ӢеҗҺзҡ„жғ…еҠҝжҲ–е…¶д»–еӣ зҙ зҡ„еҸҳжӣҙиҖҢеҸҳеҫ—дёҚеҶҚеҮҶзЎ®жҲ–еӨұж•ҲпјҢжҠҘе‘ҠеҸ‘еёғж–№дёҚеҒҡд»»дҪ•жүҝиҜәеҲ йҷӨжҠҘе‘Ҡдёӯзҡ„е·ІиҝҮж—¶дҝЎжҒҜпјҢеҜ№зӣёе…ідҝЎжҒҜзҡ„еҸҳжӣҙжҲ–жӣҙж–°дёҚдјҡеҸҰиЎҢйҖҡзҹҘгҖӮ

жң¬жҠҘе‘ҠжүҖеҲҶжһҗзҡ„ж•°жҚ®жқҘиҮӘе…¬ејҖдҝЎжҒҜгҖҒ第дёүж–№ж•°жҚ®е№іеҸ°еҸҠеҜҢйҖ”е№іеҸ°гҖӮжң¬жҠҘе‘ҠдёӯжүҖеҢ…еҗ«зҡ„дҝЎжҒҜдёҚжһ„жҲҗиҙўеҠЎгҖҒжі•еҫӢгҖҒзЁҺеҠЎгҖҒжҠ•иө„е’ЁиҜўжҲ–е…¶д»–е»әи®®пјҢдёҚеә”жҲҗдёәеҒҡеҮәд»»дҪ•иҙўзЁҺжі•еҶіе®ҡзҡ„е”ҜдёҖдҫқжҚ®пјҢдҫқжҚ®жң¬жҠҘе‘ҠжүҖеҸ‘еёғзҡ„дҝЎжҒҜд»ҘеҸҠжүҖиЎЁиҫҫзҡ„ж„Ҹи§ҒиЎҢдәӢжүҖйҖ жҲҗзҡ„дёҖеҲҮеҗҺжһңз”ұиЎҢдәӢиҖ…иҮӘиҙҹпјҢдёҺжҠҘе‘ҠеҸ‘еёғж–№ж— е…ігҖӮ

жҠҘе‘ҠеҸ‘еёғж–№еҜ№еҢ…жӢ¬дҪҶдёҚйҷҗдәҺдҪҝз”Ёжң¬жҠҘе‘ҠдҝЎжҒҜиҖҢеј•еҸ‘зҡ„д»»дҪ•зӣҙжҺҘгҖҒй—ҙжҺҘгҖҒеҒ¶з„¶жҚҹеӨұе…ҚиҙЈгҖӮжң¬жҠҘе‘ҠжүҖеҗ«е…ЁйғЁеҶ…е®№зҡ„зүҲжқғеҪ’жҠҘе‘ҠеҮәе“Ғж–№жүҖжңүпјҢжңӘз»ҸжҠҘе‘ҠеҮәе“Ғж–№д№Ұйқўи®ёеҸҜпјҢд»»дҪ•дәәдёҚеҫ—д»Ҙд»»дҪ•ж–№ејҸдҝ®ж”№гҖҒзҝ»зүҲгҖҒеҲҶеҸ‘гҖҒеӨҚеҲ¶гҖҒиҪ¬иҪҪгҖҒеҸ‘иЎЁгҖҒи®ёеҸҜжҲ–д»ҝеҲ¶жң¬жҠҘе‘Ҡдёӯзҡ„д»»дҪ•еҶ…е®№гҖӮ

е…ідәҺеҜҢйҖ”е®үйҖё

еҜҢйҖ”(NasdaqпјҡFUTU)жҳҜдёҖ家йўҶе…Ҳзҡ„ж•°еӯ—еҢ–йҮ‘иһҚ科жҠҖе…¬еҸёгҖӮеҜҢйҖ”е®үйҖёfutuie.comдёәеҜҢйҖ”ж——дёӢдјҒдёҡжңҚеҠЎе“ҒзүҢпјҢдёәдјҒдёҡжҸҗдҫӣиҙҜз©ҝдёҠеёӮеүҚеҗҺзҡ„е…ЁжөҒзЁӢжңҚеҠЎпјҢеҢ…жӢ¬пјҡжёҜиӮЎзҫҺиӮЎIPOеҲҶй”ҖжңҚеҠЎ*гҖҒдёҖз«ҷејҸESOPжңҹжқғз®ЎзҗҶи§ЈеҶіж–№жЎҲгҖҒдәІеҸӢиӮЎдёҺеӣҪйҷ…й…Қе”®гҖҒжҠ•иө„иҖ…е…ізі»(IR)дёҺPRгҖҒеӨ§е®—дәӨжҳ“е’ҢиӮЎзҘЁеҮҸжҢҒ/еӣһиҙӯжңҚеҠЎеҸҠжңәжһ„ејҖжҲ·дёҺдәӨжҳ“жңҚеҠЎзӯүе…ӯеӨ§ж ёеҝғжңҚеҠЎгҖӮжҲӘиҮі2021е№ҙеә•пјҢеҜҢйҖ”е®үйҖёfutuie.comзҙҜи®ЎжңҚеҠЎе®ўжҲ·ж•°и¶…500家гҖӮ

жіЁпјҡдёҠж–ҮдёӯжүҖж¶үIPOеҲҶй”ҖдёҡеҠЎеҸҠиҜҒеҲёдёҡеҠЎз”ұеҜҢйҖ”ж——дёӢжҢҒзүҢеӯҗе…¬еҸёжҸҗдҫӣжңҚеҠЎ

еҜҢйҖ”е®үйҖёеӯҰиӢ‘пјҢжҳҜеҜҢйҖ”дјҒдёҡжңҚеҠЎдёәдёӯеӣҪз»ҸжөҺе•Ҷдёҡж ёеҝғдәәзҫӨиҖҢзІҫеҝғжү“йҖ зҡ„пјҢйӣҶеҗҲдәҶејҖж”ҫжҷәеә“е№іеҸ°гҖҒеүҚжІҝеҲӣж–°з ”з©¶гҖҒе•ҶеӯҰйҷўж•ҷиӮІгҖҒи·ЁиЎҢдёҡдә’еҠЁзӨҫзҫӨзӯүеӨҡйҮҚеҠҹиғҪдёәдёҖиә«зҡ„иҸҒиӢұеӯҰиӢ‘гҖӮеҜҢйҖ”е®үйҖёеӯҰиӢ‘пјҢд»ҺдјҒдёҡеҸ‘еұ•е…Ёз”ҹе‘Ҫе‘ЁжңҹдёӯпјҢеӣҙз»•е…¬еҸёиӮЎжқғгҖҒиө„жң¬еёӮеңәжүҖж¶үеҸҠзҡ„дјҒдёҡз®ЎзҗҶгҖҒе…¬еҸёжІ»зҗҶе’Ңй«ҳз®ЎеҸ‘еұ•зӯүзӣёе…ійўҶеҹҹзҡ„е®һйҷ…й—®йўҳеҮәеҸ‘пјҢд»Ҙдё“дёҡй©ұеҠЁпјҢжҸҗдҫӣзҹҘиҜҶдёҺжҙһеҜҹгҖҒеҲҶдә«дёҖжүӢз»ҸйӘҢгҖҒеҗҜиҝӘжҖқжғіжҷәиҜҶпјҢиҫ“еҮәеҸҜиҗҪең°и§ЈеҶіж–№жЎҲгҖӮеҜҢйҖ”е®үйҖёfutuie.comпјҢжҳҜдјҒдёҡзҡ„й•ҝжңҹйҷӘдјҙиҖ…гҖӮеҜҢйҖ”е®үйҖёеӯҰиӢ‘пјҢжҳҜз®ЎзҗҶиҖ…гҖҒе•Ҷз•ҢдәәеЈ«з»Ҳиә«еӯҰд№ зҡ„йҷӘдјҙиҖ…дёҺзІҫзҘһ家еӣӯгҖӮ

е…ҚиҙЈеЈ°жҳҺпјҡеёӮеңәжңүйЈҺйҷ©пјҢйҖүжӢ©йңҖи°Ёж…ҺпјҒжӯӨж–Үд»…дҫӣеҸӮиҖғпјҢдёҚдҪңд№°еҚ–дҫқжҚ®гҖӮ

иҙЈд»»зј–иҫ‘пјҡkj005

ж–Үз« жҠ•иҜүзғӯзәҝ:156 0057 2229 жҠ•иҜүйӮ®з®ұ:29132 36@qq.comиҒ”жғій«ҳе”Өж ӢпјҡзүөжүӢйҳҝжӢүе–„з”ҹжҖҒеҹәйҮ‘дјҡпјҢз»ҝиүІз”ҹжҖҒвҖңиҒ”иҗҢжһ—вҖқдёәзҫҺдёҪдёӯеӣҪзӯ‘жўҰ

жҮӮиҪҰеёқCPSжЁЎејҸжҳҺе№ҙиө·е…ЁеӣҪеҲҮжҚў еҠ©еҠӣжұҪиҪҰдәӨжҳ“жҸҗиҙЁеўһж•Ҳ

еӨ®и§ҶзҪ‘гҖҠи¶…зә§е·ҘеҺӮгҖӢиө°иҝӣеҚ«йҫҷж”ҫеҝғе·ҘеҺӮ жҺўи®ҝеҚ«йҫҷвҖңе…ӯеӨ§йўҶе…ҲвҖқиғҢеҗҺзҡ„жҷәйҖ иғҪеҠӣ

еёҰдҪ иө°иҝӣMEVAзҡ„дё–з•Ң

вҖңеӨҸеӯЈз©әи°ғи°ғй«ҳдёҖеәҰвҖқжҢҒз»ӯиҝӣиЎҢж—¶пјҢжЈ®жһ—зәіеҮүиҜөиҜ»жІҷйҫҷеҠ©еҠӣжё…еҮүдёҖеӨҸ

йӣҖе·ўжҷ®з‘һзәідёҺйҳҝйҮҢе·ҙе·ҙжң¬ең°йӣ¶е”®иҫҫжҲҗжҲҳз•ҘеҗҲдҪңпјҢе…ұжҺўе® зү©йЈҹе“Ғйӣ¶е”®ж–°жЁЎејҸ

зӣёе…іж–°й—»

жңҖж–°иө„и®Ҝ

科жҠҖжҺЁиҚҗ

- гҖҗеҝ«и®ҜгҖ‘ иөӣзқҝеҜ’еҶ°Arctis nova proйңҮж’јдёҠеёӮ и®©дҪ вҖңеЈ°вҖқдёҙе…¶еўғ

- гҖҗеҝ«и®ҜгҖ‘ ж°ҙзҰҪж№–з•”зҡ„дә‘жёёд№Ӣж—…дёЁи¶ідёҚеҮәжҲ·жү“еҚЎзҺҜдҝқе°ҸиҜҫе Ӯ

- гҖҗеҝ«и®ҜгҖ‘ 科еҲӣдёӯеӣҪжҰңеҚ•пјҡдә¬дёңж–№ж–°еһӢиҪҰиҪҪжҳҫзӨәжҠҖжңҜеҶҚзӘҒз ҙпјҢеј•йўҶжҷәиғҪеә§иҲұйўҶеҹҹ

- гҖҗдёҡз•ҢгҖ‘ жҺЁеҠЁе·Ҙдёҡдә’иҒ”зҪ‘зҪ‘з»ңж”№йҖ еҚҮзә§ жү©еӨ§вҖң5G+е·Ҙдёҡдә’иҒ”зҪ‘вҖқеә”з”Ё

- гҖҗдёҡз•ҢгҖ‘ ејҖеұ•еӣҪйҷ…жңҲзҗғз§‘з ”з«ҷе»әи®ҫ й•ҝеҫҒиҝҗиҪҪзҒ«з®ӯеҸ‘е°„жҲҗеҠҹзҺҮ96.7%

- гҖҗдёҡз•ҢгҖ‘ дәәи„ёиҜҶеҲ«жҠҖжңҜдёҚж–ӯе®Ңе–„ вҖңеҲ·и„ёвҖқеә”з”ЁеңәжҷҜйҖҗжёҗжӢ“еұ•

科жҠҖеӣҫзүҮ

ж–°й—»жҺ’иЎҢ

- 1

жҺўзҙўж–°иөӣйҒ“ е“ӘдёӘйўҶеҹҹиғҪжҲҗдёә家з”ө...

- 2

2021е№ҙе…ЁзҗғTVеҮәиҙ§дёӢйҷҚ6.2% йқўжқҝ...

- 3

е·ЁеӨҙдәүзӣёеёғеұҖе…ЁеұӢжҷәиғҪ еёӮеңәеҗ‘AI...

- 4

Mini LEDеёӮеңәдёҚеҸҠйў„жңҹ дә§дёҡйҷ·...

- 5

жө·еҚ—зңҒеёӮеңәзӣ‘з®ЎеұҖжҠҪжҹҘ10жү№ж¬Ўеҝ«зғӯ...

- 6

жҷәиғҪеҢ–ејҖиҫҹдә§е“ҒеҲӣж–°иҫ№з•Ң жҷәиғҪеқҗ...

- 7

дёӯеӣҪеҲ¶йҖ дё»еҜјй«ҳз«ҜеҶ°з®ұ иҝӣе…Ҙж–°дёҖ...

- 8

иӢ№жһңжҲ–жӯЈејҖеҸ‘Apple Musicж–°еҠҹиғҪ...

- 9

欧жҙІжҷәиғҪжүӢжңә2021е№ҙ“зҺ°зҠ¶”пјҡдёү...

- 10

е°ҸзұіеҶІеҮ»й«ҳз«ҜеёӮеңәеҶҚеҠ з Ғ йӣ·еҶӣпјҡ...