隆基绿能:2022年营业收入首破千亿,组件全球出货“三连冠”

4月27日晚,全球光伏龙头隆基绿能(601012.SH)发布2022年年报及2023年1季报,在报告期内面对市场机遇与成本压力并存的大环境下,公司实现营收、净利润两项关键指标量质齐升,不断刷新业绩新高。

报告显示,2022年公司实现营收1289.98亿元,同比增长60.03%;实现归属于上市公司股东的净利润148.12亿元,同比增长63.02%,加权平均净资产收益率为26.95%。

2023年1季度,公司实现营收283.19亿元,实现归属于上市公司股东的净利润36.37亿元,持续保持高速增长。

值得一提的是,A股市场,净资产收益率超过25%的,统统定义为“潜在大牛股”,更何况巅峰市值超过5500亿元的“光伏一哥”。这个高度恐怕也让“后来者”望尘莫及。

穿越周期,寻找增长的价值本源

目前,隆基绿能已形成了从硅片、电池、组件到下游光伏电站应用的完整产业链。其中硅片、电池及组件业务是公司的核心业务,目前是全球最大的一体化组件制造商。

2022年,隆基绿能实现单晶硅片出货量85.06GW,连续9年稳居全球单晶硅片出货量第一。其中,对外销售42.52GW,自用42.54GW。单晶组件出货量46.76GW,其中对外销售46.08GW,自用0.68GW。隆基绿能以超46GW组件出货量继续位列全球第一,实现“三连冠”。

产能方面,截至 2022 年底,公司单晶硅片产能达到 133GW,单晶电池产能达到 50GW,单晶组件产能达到 85GW。

其中,硅片环节双寡头格局清晰,隆基绿能和TCL中环生产规模显著领先二线生产企业。根据Solarzoom数据,隆基绿能、TCL中环在硅片环节格局稳定,产量全球CR2占比分别为53%、48%。

另外根据机构预测,隆基绿能在2023年底组件产能或达到 130GW,同比增长52.94%。天合光能在2023年底组件产能或达到 95GW,同比增长46.15%。另一位新进入者通威股份的实力不容小觑,预测公司今年底组件产能将达80GW。

值得关注的是,组件龙一、龙二产能拉开差距的同时,也尽显与头部竞速抢跑的场景。事实上,企业核心竞争力的维度不单单只有规模,还有科技、品牌力、终端服务力等,需要硬实力和软实力的共同协作。

同时,隆基绿能保持持续高强度的研发投入。自2012年上市至2022年9月,累计研发投入超180亿元。根据灼识咨询报告,研发投入为光伏行业最高。截至2022年末,公司累计获得各类已授权专利超 2000项,并拥有超4,000人的专业研发与技术创新团队。

电池效率是推动新技术迭代的必要条件,也是抢占未来科技竞争制高点的关键。

报告期内,隆基绿能七次刷新太阳能电池转换效率世界纪录, 自2021年以来公司已14次刷新太阳能电池转换效率世界纪录,其中于2022年11月,公司公布研发的硅异质结电池效率达到26.81%,刷新单结晶硅太阳电池效率世界纪录。

分布式光伏产品方面,公司关键技术攻关取得突破性进展,报告期内自主研发的 HPBC 新型电池技术导入大规模商业化量产,量产转换效率超过 25%,发布了适用于全球分布式应用场景的 Hi-MO 6 产品系列。

与此同时,公司基于面向未来电池组件产品技术方向,完成了开发储备及中试线建设,蓄势打造差异化产品,构建长期竞争优势。

以通常衡量行业龙头的指标来看,隆基绿能在各项硬性指标上“一骑绝尘”。站在光伏行业长期竞争力角度,公司在奠定行业地位的同时,也拥有更强的周期穿越和研发投入能力。

龙头地位稳固,加大全球先进产能布局

近年来,隆基绿能通过实施海外业务拓展和组织变革,业务遍及全球150余个国家和地区,积累并形成了短时间内无法被其他竞争者复制的市场渠道和客户资源。

凭借优质的产品品质和品牌影响力,公司在行业内树立了良好的感知度和美誉度,获得了海内外众多客户的认可和信赖,“LONGi”品牌在全球光伏领域的影响力位居前列。

当下,在全球光伏TOP10梯队的竞局中,隆基绿能已引领“一超多强”的竞争格局,且这种格局很难在短时间内改变。

2022年,硅料价格上涨贯穿前三季度,且在长达近5个月时间里报价超过30万元/吨,不断向下游传导压力,带动硅片、组件等整个光伏产业链价格上涨。

作为龙头,隆基产能基数大,受到了硅料涨价的严重影响,影响也颇高,但出于行业责任,隆基主动承担上游涨价压力,进一步压缩了自身利润。同时,由于硅料价格暴涨,更是直接影响了光伏项目投资建设进度。

注意到,隆基绿能2018年-2020年进行过一次集中扩产,所以在2020-2021年业绩集中爆发,公司营收从2019年300亿规模连续突破500亿、800亿元关口。在光伏同行享受扩产红利的当下,隆基绿能新一轮扩产已经悄然开展。

2023年1月份,隆基绿能先后发布了将公司西咸乐叶年产15GW高效单晶电池项目的规划产能调高至29GW,同时拟投建年产50GW单晶电池项目;3月,隆基绿能又公布拟投资77.77亿元建设鄂尔多斯年产30GW高效单晶电池项目,均为隆基未来业绩带来新的增长预期。

与此同时,在不断加大国内产能投资的同时,公司也开启海外投资布局,加大古晋基地拉晶、切片产能投资,完成越南基地产能改造提升,增强海外全产业链生产和运营能力,满足持续增长的海外市场需求。

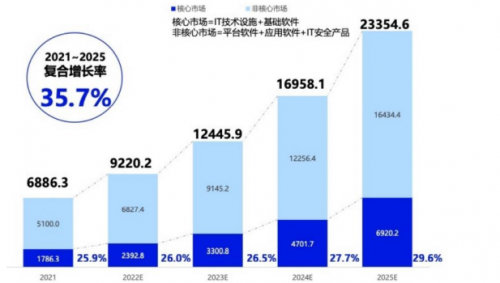

随着光伏经济性逐步凸显,全球光伏装机市场持续向好,光伏迎来快速发展机遇,多区域市场阶段性超预期发展。同时,多硅产能瓶颈打开,价格快速回落,进一步刺激光伏市场需求。根据机构测算,预计到 2025 年全球光伏新增装机有望达到 500GW,2021-2025 四年 CAGR 达 39%。

基于光伏行业高增长前景,隆基绿能也设定了新的经营计划:2023年计划实现营业收入超过1600亿元,到年底计划单晶硅片年产能达到190GW,单晶电池年产能达到110GW,单晶组件年产能达到130GW。今年全年,公司计划实现单晶硅片出货量目标130GW(含自用),电池、组件出货量目标85GW(含自用)。

中国有句古话说:“以德服人者王,以力假仁者霸。”所谓王道,就是所有的竞争,要顾虑到产业链的可持续发展,这就叫王道精神。

2022年隆基绿能综合毛利率15.38%,而在多晶硅业务板块,通威股份凭借硅料优势,去年板块毛利率达75.13%。这是一场科技硬实力与资源优势的碰撞,相信硅料在延续下行趋势下,利润回流产业链,毛利率也将会逐步回归平衡。霸道不可长久,唯有王道方可持续。

责任编辑:kj005

文章投诉热线:156 0057 2229 投诉邮箱:29132 36@qq.com