睿智科技与百行征信再度携手:2023《百行-睿智信贷市场行业风险洞察力报告》

睿智科技与国内首家市场化个人征信机构——百行征信继2022年联合推出《信贷市场行业风险洞察力报告》以来,受到了来自国有大行、股份制银行、民营银行、区域银行、持牌消金、大型互联网金融机构、汽车金融公司等众多客户的持续关注与认可。几十家金融机构的行长、总裁、零售部/信用卡中心总经理、CRO等高层就报告的风险趋势、市场态势与睿智科技及百行征信进行了深入分析与交流。

2023年9月,双方再度携手,共同推出2023《百行-睿智信贷市场行业风险洞察力报告》。

全行业信贷产品审批通过率、不良率、逾期率怎么样?

金融机构依据什么策略制定中小微企业贷款利率?

针对性政策对于金融机构及行业的影响有几何?

各金融细分领域未来6个月风险趋势如何?

金融行业的痛点有哪些?如何针对解决?

针对30多个金融行业关心的问题,睿智科技携手百行征信于今年7月启动2023《信贷市场行业风险洞察力报告》调研活动。此次问卷的设计做了全面升级,我们充分融合了几十家金融机构的行长、总裁、零售部/信用卡中心总经理、CRO等专家和领导对上一次调研报告的反馈与建议,在问题设计上更为深入和聚焦,这也使得本次调研行业专家领导及高层填写率有了很大比例的提升。本次多项调研结果与睿智科技的风险指数及睿智科技近期成功完成的诸多风险项目结论一致,亦充分显示出睿智科技在金融风控领域创新与应用的专业能力。

《百行-睿智信贷市场行业风险洞察力报告》旨在通过透彻剖析行业细分领域风险趋势、助力金融机构增强行业洞察,加强风险管理能力,共同助力行业健康发展。

本次调研活动同2022年一样,具有如下两大特点:

一、参与调研机构多且类型广

在一个月的调研期内,我们收到几百份金融机构负责人的问卷反馈,涉及银行、持牌消金、互联网平台、汽车金融等12类金融机构,其中银行占全部机构总数的52%。

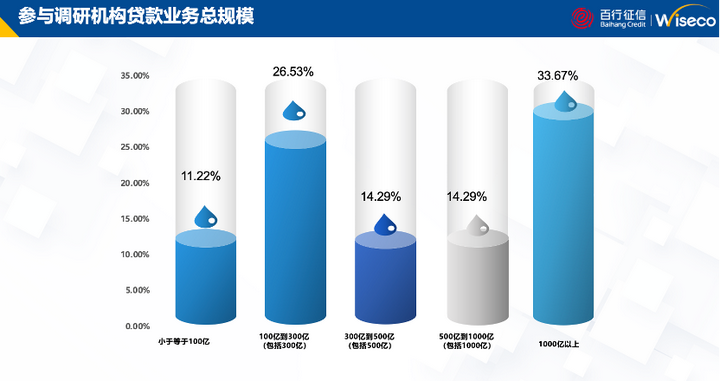

二、规模“千亿”级机构占1/3

从参与调研机构的贷款业务总规模来看,贷款总规模超1,000亿的机构占全部机构的33.67%;这些“千亿”规模机构中,银行类以84.85%占据绝对比例,其余为持牌消费金融公司、互联网平台及金租机构;46.8%的金融机构管理的信贷资产规模在500亿以上。

资料来源:2023年《百行-睿智信贷市场行业风险洞察力报告》

2023《百行-睿智信贷市场行业风险洞察力报告》将从12类机构广度、三大指标维度、36个关键指标,对金融信贷市场风险预期和业务发展方向进行分析洞察,主要内容包括如下四个部分:

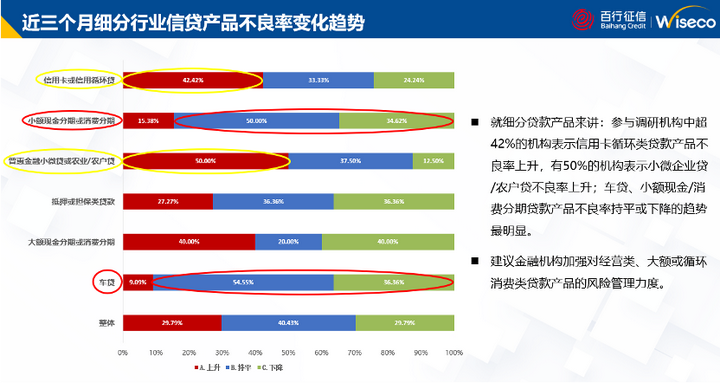

PART 01:近三个月不良率&首逾率均优于前次调研预期,信用卡循环类贷款产品、小微企业贷不良率上升比例最高;

PART 02:银行小微信贷余额增速放缓,非银余额增速提升;

PART 03:银行最希望投入的数据产品是反欺诈,而非银更聚焦“贷前审批”场景下有效的数据产品;

PART 04:针对商业银行的政策陆续发布,信用风险管理水平依然是银行最关注的重点。

Part 01 近三个月不良率&首逾率均优于前次调研预期,信用卡循环类贷款产品、小微企业贷不良率上升比例最高

调研显示,全行业近三个月不良率&首逾率均优于前次调研预期,就细分贷款产品来讲:信用卡循环类贷款产品中有超42%的机构表示不良率上升,50%的机构表示小微企业贷/农户贷不良率上升,比例均比较高;车贷、小额现金/消费分期贷款产品不良率持平或下降的趋势最明显。由此建议金融机构加强对经营类、大额或循环消费类贷款产品的风险管理力度。

资料来源:2023年《百行-睿智信贷市场行业风险洞察力报告》

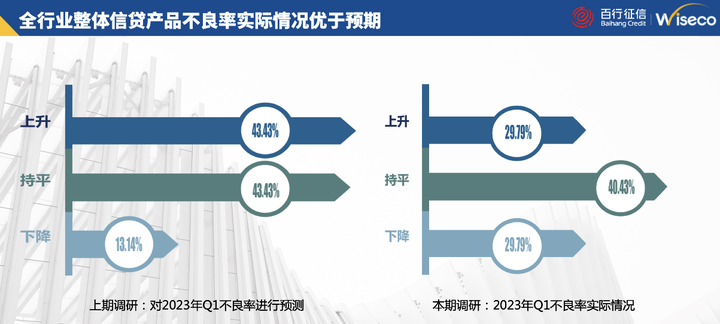

前次调研即2022年Q4调研显示,有43.43%的机构预测不良率走势会大规模上升,本期调研机构反馈实际不良率优于前次预期:反馈2023年近三个月实际不良率趋势为上升趋势的仅占29.79%,较上期调研降低13.64%。

资料来源:2023年《百行-睿智信贷市场行业风险洞察力报告》

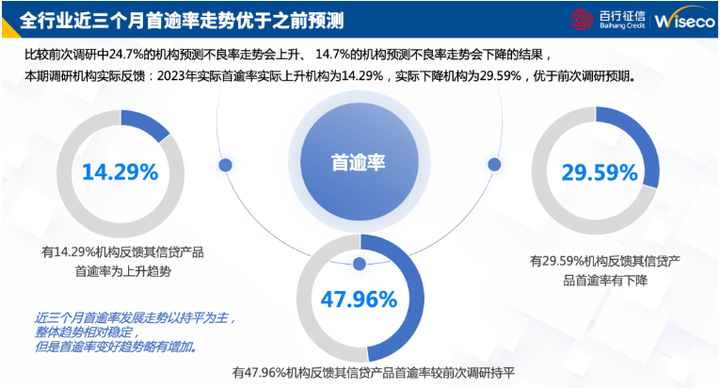

此外,全行业近三个月首逾率走势,也优于之前预期。前次调研有24.7%的机构预测不良率走势会上升,14.7%的机构预测不良率走势会下降。但从本期调研机构实际反馈看,全行业近三个月实际首逾率反馈有上升的机构占比仅为14.29%,反馈下降机构比例为29.59%,整体优于前次调研时的预期。

资料来源:2023年《百行-睿智信贷市场行业风险洞察力报告》

Part 02 银行小微信贷余额增速放缓,非银余额增速提升

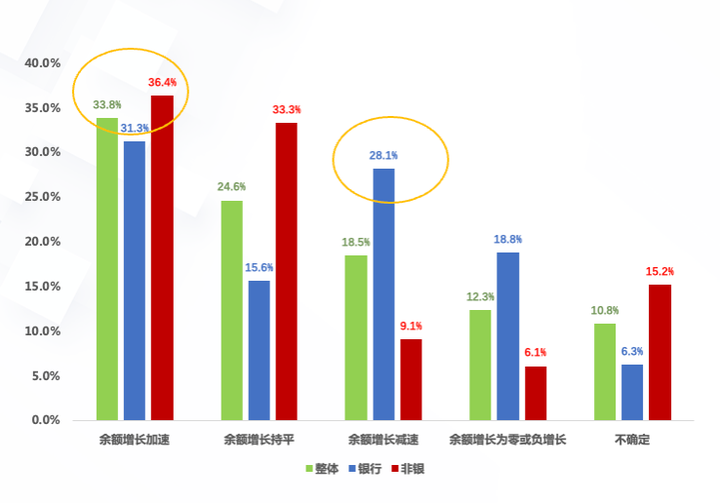

调研显示,近三个月小微企业信贷数据方面,银行机构余额增长速度与前次调研相比有所放缓,其中28.1%的机构增长率慢于前次调研;非银机构余额增长速度与前次调研相比有所增长,达36.4%。

资料来源:2023年《百行-睿智信贷市场行业风险洞察力报告》

资料来源:2023年《百行-睿智信贷市场行业风险洞察力报告》

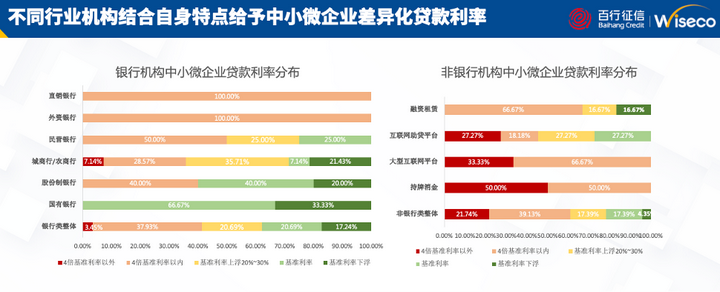

不同金融机构结合自身特点给予中小微企业差异化贷款利率。数据显示,银行整体近40%的中小微企业贷款利率在基准利率以内,但信贷余额增速放缓;而非银整体近60%的中小微企业贷款利率是基准利率的4倍及以上,但信贷余额增速优于去年。值得注意的是,有50%的持牌消金的中小微企业贷款利率在4倍基准利率以外。

Part 03 银行最希望投入的数据产品是反欺诈,而非银更聚焦“贷前审批”场景下有效的数据产品

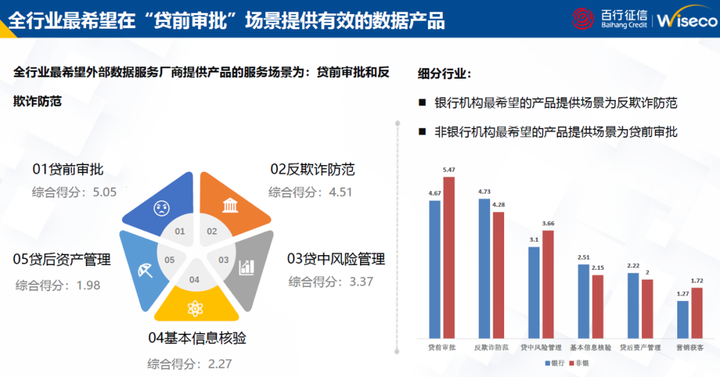

全行业反馈2023 年整体对外部数据支出的成本较2022年变化不大,但银行和非银的关注点不尽相同。

2023非银机构对于外部数据产品成本投入与前次调研相比,依旧呈收紧态势。如何甄别出有效的数据产品是参与调研机构关注的重点,需求最高的就是有效的“贷前审批”场景下的数据产品,“有效的欺诈数据产品”次之。

资料来源:2023年《百行-睿智信贷市场行业风险洞察力报告》

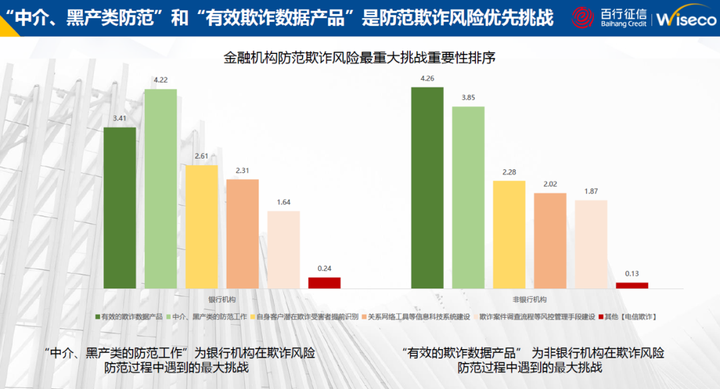

调研显示,银行机构对于数据产品投入意愿更强,其中反欺诈防范是银行机构最希望被提供的产品场景,可见“中介、黑产类的防范工作”仍是银行机构在欺诈风险防范过程中遇到的最大挑战。

资料来源:2023年《百行-睿智信贷市场行业风险洞察力报告》

Part 04 针对商业银行的政策陆续发布,信用风险管理水平依然是银行最关注的重点

在监管趋严、金融行业加快数字化转型的过程中,积极并充分理清政策及监管方向,对于金融机构的业务发展无疑有着积极的意义。随着《商业银行预期信用损失法实施管理办法》《关于进一步促进信用卡业务规范健康发展的通知》《商业银行资本管理办法(征求意见稿)》《银行保险机构操作风险管理办法(征求意见稿)》等政策的发布,及时调整并提升自身管理能力和风险防控水平,适应监管环境的变化,为未来可持续发展打下坚实的基础,成为金融机构长期的重要课题。

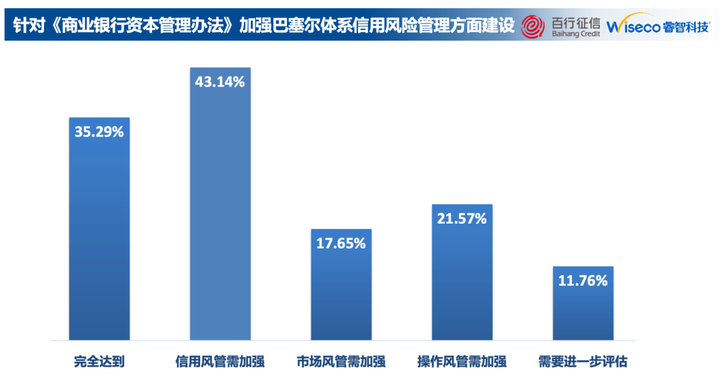

针对《商业银行资本管理办法》加强巴塞尔体系信用风险管理方面建设的调研显示,银行机构在加强信用风险管理能力方面的需求依旧强烈,达43.14%。

资料来源:2023年《百行-睿智信贷市场行业风险洞察力报告》

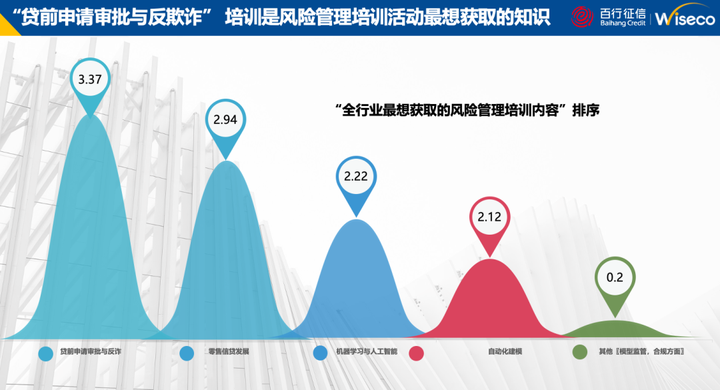

风险管理是一个体系化工程,金融机构常规上可以通过一些方式增强风险管理能力,如建立包括贷前管理、贷中管理、催收管理、数据科学等涉及全生命周期管理的软硬件基础平台,还有制定有效的人才培养措施以提高风控水平。我们也观察到越来越多的机构从培训方面入手,通过增强整个团队的风险管理技水平角度来提升机构整体的防范风险能力。调研显示,“贷前申请审批与反欺诈”培训是全行业最想获得风险管理培训内容。

资料来源:2023年《百行-睿智信贷市场行业风险洞察力报告》

通过本次调研,睿智科技与百行征信在金融行业风险洞察方面的合作再度取得了显著成果。报告不仅深入剖析金融市场的风险状况,还提供了优化解决方案及建议,力求更好地为金融机构提供更精准的风险评估和信贷决策支持。我们期待与各方合作,共同携手,促行业发展,护国泰民安。

如您对上述调研报告内容感兴趣,或者想了解更多睿智科技产品或服务信息,请随时联系贵司专属的睿智科技销售,或请致电010-87982888以及来函business@wisecotech.com 与我们联系。

未来,睿智科技与百行征信将持续联合发布行业调研报告,敬请关注睿智科技微信公众号。

责任编辑:kj005

文章投诉热线:156 0057 2229 投诉邮箱:29132 36@qq.com