国产替代步履不停,龙图光罩砥砺前行

深圳市龙图光罩股份有限公司(“龙图光罩”)主营业务为半导体掩模版的研发、生产和销售,是国内稀缺的独立第三方半导体掩模版厂商。龙图紧跟国内特色工艺半导体发展路线,不断进行技术攻关和产品迭代,半导体掩模版工艺节点从1μm逐步提升至130nm,产品广泛应用于功率半导体、MEMS传感器、IC封装、模拟IC等特色工艺半导体领域,终端应用涵盖新能源、光伏发电、汽车电子、工业控制、无线通信、物联网、消费电子等场景。

图片来源:龙图光罩招股说明书

光罩行业概况

半导体掩模版生产厂商可以分为晶圆厂自建配套工厂和独立第三方掩模厂商两大类。由于28nm及以下的先进制程晶圆制造工艺复杂且难度大,各家用于芯片制造的掩模版涉及晶圆制造厂的重要工艺机密且制造难度较大,因此先进制程晶圆制造厂商所用的掩模版大部分由自己的专业工厂内部生产,如英特尔、三星、台积电、中芯国际等公司的掩模版均主要由自制掩模版部门提供。对于28nm以上等较为成熟的制程所用的掩模版,芯片制造厂商为了降低成本,在满足技术要求下,更倾向于向独立第三方掩模版厂商进行采购。根据贝恩咨询发布的《中国半导体白皮书》,全球晶圆制造代工收入中28nm以上制程的收入占比约为55.38%,占据晶圆代工大部分收入。

根据SEMI数据,在全球半导体掩模版市场,晶圆厂自行配套的掩模版工厂规模占比65%,独立第三方掩模厂商规模占比35%,其中独立第三方掩模版市场主要被美国Photronics、日本Toppan和日本DNP三家公司所控制,三者共占八成以上的市场规模,市场集中度较高。

由于半导体掩模版具有较高的进入门槛,国内半导体掩模版主要生产商仅包括中芯国际光罩厂、迪思微、中微掩模、龙图光罩、清溢光电、路维光电等。中芯国际光罩厂为晶圆厂自建工厂,产品供内部使用;清溢光电、路维光电产品以中大尺寸平板显示掩模版为主,半导体掩模版占比较低。发行人是国内屈指可数的第三方半导体掩模版厂商,工艺水平、出货量及市场占有率居国内企业前列。

国产替代机遇

半导体产业是信息技术产业的核心,也是经济发展的支柱性产业,在实现制造业升级、保障国家安全等方面发挥着重要的作用,在当前贸易摩擦、半导体产业逆全球化的背景下,加速进口替代已上升到国家战略高度。我国政府从财政、税收、技术、人才、知识产权等多个方面对半导体产业及其关键材料给予了政策支持,为半导体行业创造了良好的经营环境,有力地推动了我国半导体行业的发展。

掩模版作为半导体产业的上游核心材料,技术壁垒高,国内自产率低,长期依赖国外进口,第三方半导体掩模版市场主要被美国Photronics、日本Toppan、日本DNP等国际掩模版巨头所控制。随着新能源汽车、光伏发电、自动驾驶、物联网等新一轮科技逐渐走向产业化,未来十年中国半导体行业尤其是特色工艺半导体有望迎来进口替代与成长的黄金时期。在贸易摩擦等宏观环境不确定性增加的背景下,作为半导体核心原材料的国内半导体掩模版行业发展迎来了历史性的机遇。

龙图光罩关键技术

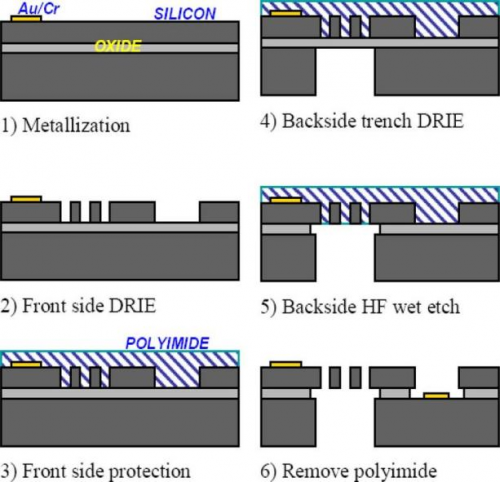

龙图光罩已掌握130nm 及以上节点半导体掩模版制作的关键技术,形成涵盖CAM、光刻、检测全流程的核心技术体系。在功率半导体掩膜版领域,龙图光罩工艺节点已覆盖全球功率半导体主流制程的需求。

龙图光罩产品已通过多个国内知名晶圆制造厂商的认证,如:中芯集成、士兰微、积塔半导体、新唐科技、比亚迪半导体、立昂微、燕东微、粤芯半导体、长飞先进、扬杰科技等。以上述厂商为代表的客户构成了优质且稳定的客户资源优势。此外,华虹半导体、立昂微、士兰微三家知名晶圆厂均通过关联方入股了龙图光罩,在某种程度上认可了龙图光罩的技术实力和发展前景,也为未来双方的进一步合作奠定了基础。

值得一提的是,入股的3家客户中,华虹半导体目前是全球第六、国内第二大晶圆代工厂,也在今年8月份正式登陆了科创板,成为今年以来A股最大IPO项目,同时也是仅次于国内最大晶圆代工企业中芯国际上市时的532.3亿元的科创板第二大半导体IPO项目。根据公开资料,华虹半导体并没有自己的光罩厂,而自身借着科创板上市又将进一步快速扩张,所以这次入股对于作为独立第三方的光罩厂龙图光罩来说,能进入华虹半导体的生态圈,未来的想象空间就更大了。

龙图光罩准确抓住特色工艺半导体掩模版国产化的市场机遇,凭借良好的工艺水平和多年行业服务经验,将产能、研发、市场资源向上述领域倾斜,逐步成为国内大型特色工艺晶圆制造厂合格供应商,在多个工艺节点逐步占据境外厂商的市场份额。

如果本次能借助科创板IPO进一步增强资金实力,进一步投入研发资源,结合客户端的巨大优势,未来3~5年可能会取得更好的发展,并继续保持快速的增长,值得持续关注。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。

责任编辑:kj005

文章投诉热线:182 3641 3660 投诉邮箱:7983347 16@qq.com