神策数据:银行多渠道联动,一体化营销构建陪伴式客户经营旅程

神策数据已服务 50 余家银行客户,TOP50 银行覆盖率超过 40%,致力稳健推动银行数字化转型,提升金融安全性与合规性。本文将基于神策数据在银行业的数字化探索和实践,详细解读神策数据如何帮助银行实现多渠道联动,通过一体化营销构建陪伴式客户经营旅程。

一、全渠道联动,详解神策数据以客户为中心的数字化经营模型优势

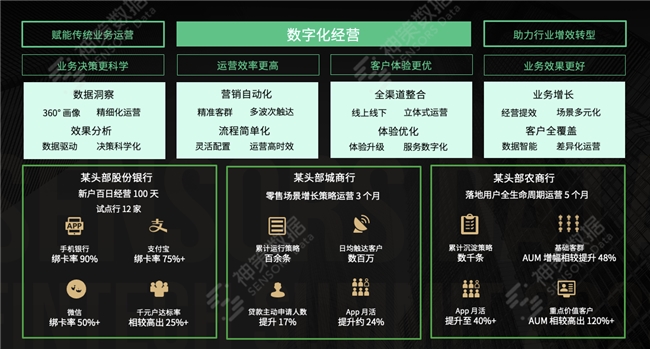

为了赋能银行传统业务运营,助力行业增效转型,神策数据为银行构建「全渠道联动,以客户为中心的数字化经营模型」,如下图所示:

图 神策数据数字化经营模型(模拟数据)

整体来看,该模型的核心优势在于以下三个方面:

1.运营决策更科学

神策数据整合客户业务、属性、行为等多元数据,帮助银行构建 360° 画像,实现“因客而异”的精细化策略制定。同时,有别于“拍脑袋”的业务经验式运营,基于快速数据回拣、分析、优化、验证制定更科学的决策链。

2.运营效率更高

在客户触达层面,神策数据支持 App 推送、微信生态、短信等多元触达方式,银行可以依据运营策略选择对应触达方式,提升客户信息触达效率;同时,神策数据支持依赖客户标签、定时、行为触发的即时运营触达,满足银行与客户交互运营高时效性,自动化程度更高。

3.客户体验更优

一方面,整合线上 + 线下,实现全渠道、全场景、全触点立体式运营覆盖;另一方面追求体验优化,不局限于营销,基于客户操作行为数据可进一步洞察、优化客户在银行生态内的服务使用体验并进一步优化管理建设。

基于以上三点,神策数据帮助银行客户完成了数字化客户经营策略落地。在该过程中,我们也清楚地认识到,银行在建设数字化平台的过程中,并不缺少工具,他们更需要的是工具建设完成之后所带来的可以被量化的业务价值。而神策数据能为银行带来的是切实可见的业务提升。

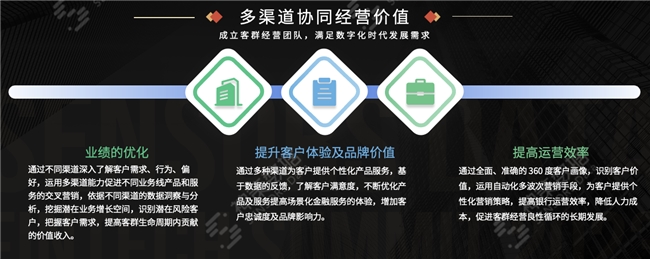

存量时代下,银行业应与各行各业建立和创新场景金融合作,加快数字化转型升级,全面铺开多渠道协同的客户经营模式,提升银行核心竞争力。

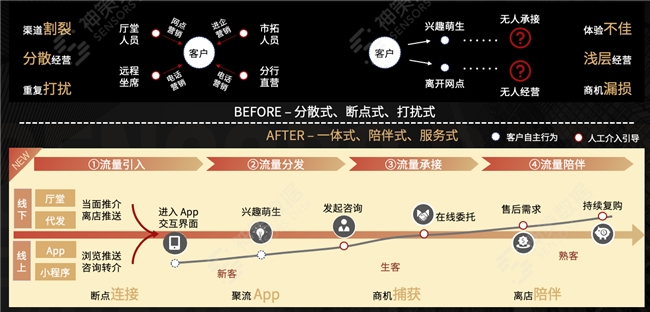

传统的客户经营流程多是从降本增效、收入提升等内部业务视角出发;从客户与银行产生交互的触点切入,注重单个流程环节;依托测试识别产品的摩擦, 较少关注客户如何获得需要的产品和服务。

而对比来看,一体式、陪伴式、服务式的客户旅程更关注客户体验,更强调主动服务,团队在服务客户过程中更需要深入对客户的了解,提高问题处理效率和质量,更容易产生共情。

多渠道实时的客群经营有赖于一体化、自动化、精细化的策略平台做支撑,以一站式的能力提高客群经营的效率和精准度,实现数字化的客户营销和管理。神策数据为银行打造一站式策略管理平台,能够帮助银行实现多渠道客群经营的统筹,在策略制定到落地的各个环节充分提升决策效率和经营质量。

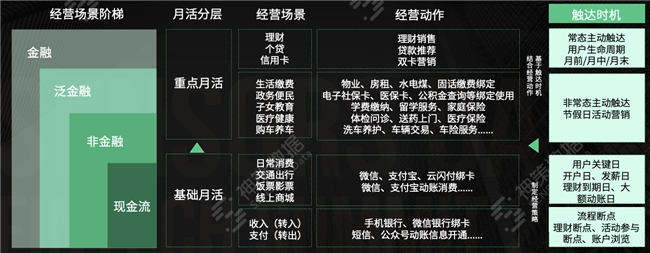

同时,我们基于银行客户数字化经营需要来构建场景阶梯,场景阶梯是按照行业经营的大类模块进行划分,向外扩张,围绕经营大类建设经营场景,结合各经营动作而形成的客群经营战略模型。其基础假设是,用户与银行的连接越深,则用户使用周期会更长,用户月活更稳定,用户资金维稳和提升的概率也会越大。

如图所示,场景阶梯以银行基础现金流功能满足用户构建基础连接,在非金融、泛金融形成差异化经营场景深化链接程度,以经营场景带动金融服务功能,从而优化客户资产结构。

一方面,银行可以通过客户不同旅程阶段的运营动作搭建客户旅程地图,配合核心 KPI 与各个阶段的关注指标,评估当前阶段的客户经营效率;另一方面,深度融合多方渠道,精准定位不同阶段目标客群的偏好渠道,以实现指标提升。

二、案例解读:某头部城商行营销应用体系建设实践

神策数据与国内某头部城商行合作已久,该行在最初确立数字化转型发展战略的时候,面临着 “缺数据,缺工具,缺人才”的严峻挑战。在此背景下,神策数据与该行形成了深度的合作共创关系,并在几年间协助该行成功破局,最终形成了智能决策引擎系统群驱动的全渠道、全链路、全方位立体化客户经营模式,实现资产管理规模逆势增长,突破万亿规模。

在过去三年合作中分阶段落地,我们先助力该行完成了分析系统的建设,然后上线策略系统模块以验证营销价值,接着升级 CDP 并增强实时营销能力,最后在全行全面高效应用该营销体系,助力行方实现业绩突破性增长。

同时,我们也在不同的合作阶段补位该行对应的组织建设能力——初期「数据驱动训练营」、中期「运营 SOP 陪跑」&「分析报告教辅」、后期「场景化运营咨询」。

通过双方深入合作,神策数据与该行共创搭建立体化经营新模式,主要表现在全条线的深度协同、MAU 和 AUM 的突破性增长、营销产能大幅增强三方面,实现全渠道覆盖、全场景渗透。

三、神策数据数字化客户经营:一个核心理念 + 五个落地方法 + 三大引擎

作为国内专业的数字化客户经营软件提供商,神策数据持续迭代产品理念与方法论,拥有高度开放的产品架构与灵活的被集成能力、落地的数字化客户经营的解决方案,以及完备的数据安全和合规体系,持续给客户带来价值。

在服务企业客户的过程中,神策数据立足大数据分析及营销科技的技术与实践前沿,围绕 “客户旅程编排(Customer Journey Orchestration)” 的产品理念,构建了客户数据引擎、客户旅程分析引擎、客户旅程优化引擎三大引擎,并总结出 MTAOO 方法论,充分赋能银行数字化客户经营。

值得强调的是,神策数据三大核心产品组件覆盖数字化经营分析、数字化旅程编排、客户数据开放平台,可组件级集成到金融企业客户现有 IT 与业务系统,避免重复建设、充分利用资源和释放价值,符合金融客户自主可控的建设要求。未来,我们期望与更多金融企业客户深入合作,共同探索金融领域数字化客户经营新阶段!

责任编辑:kj005

文章投诉热线:182 3641 3660 投诉邮箱:7983347 16@qq.com