伊利股份定增落地 外资占比约42%

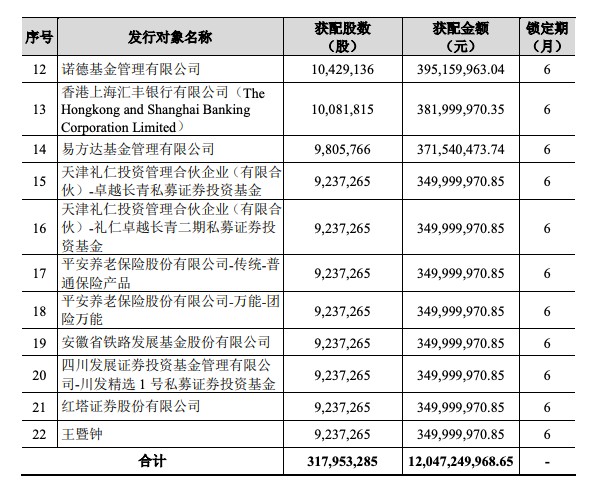

国内乳业龙头伊利股份(600887.SH)披露120亿定增情况。此次发行最终获配对象共计22名,发行股票数量为317,953,285股,募集资金总额约为120.47亿元。

数据显示, 此次非公开发行不仅是迄今为止A股市场消费行业规模最大的竞价定增融资,同时也是再融资新规发布以来百亿以上定增项目参与申购家数最多(53家)、发行折扣最低(5.46%)、认购倍数最高(3.4倍)的定增项目。

根据该名单显示,本次发行价格为37.89元/股,其中排名前三的是巴克莱获配3927.1527万股,获配金额14.88亿元;高盛获配3731.8553万股,获配金额14.15亿元;招商证券股份有限公司获配2349.8284万股,获配金额8.90亿元。

值得注意的是,此次发行对象有6家外资企业,获配股数为1.35925043亿股,金额总计为51.50亿元。占此次定增金额的42.7%左右。

根据其三季报显示,前十名股东持股情况中,第十名中国工商股份有限公司-东方红睿玺三年定期开放灵活配置混合型证券投资基金持股为4268.4127万股。此次发行对象均未进入前十名名单。

6月4日,伊利股份发布非公开发行A股股票预案,公告显示,伊利股份拟募集资金总额不超过130亿元,发行股票总数不超过发行前公司总股本的10%(约6.08亿股)。以伊利股份6月4日收盘时市值计,占比约为5.40%。此次募集资金将主要用于液态奶生产基地建设、婴儿配方奶粉智能制造、长白山天然矿泉水、数字化转型和信息化升级等项目。

从募资用途来看,此次募投项目新建产能将更多用于生产高端液态奶、高端常温酸奶、婴幼儿配方奶粉、健康饮品等高增长潜力和高附加值品类。

其中,液态奶生产基地建设项目下设呼和浩特液态奶全球领先5G绿色生产人工智能应用示范项目、林甸液态奶生产基地项目、吴忠奶产业园伊利乳制品绿色智能制造项目等共计拟投入54.8亿元。

根据公司2020年年报显示,公司实现营业收入968.86亿元、实现净利润70.78亿元,其中液体乳主营业务收入达到761.23亿元。公司奶粉及奶制品业务收入为128.85亿元,同比增长28.15%;毛利润率为42.90%。2020年,包括矿泉水业务在内,其他产品营业收入同比增长188.64%。

根据三季报显示,伊利股份实现营业总收入达到850.07亿元,同比增15.23%;净利79.67亿元,同比增31.82%。

昨日,中银证券发布研报称,维持伊利股份(600887.SH)买入评级。评级理由主要包括:1)乳品龙头竞争格局已改善,且未来仍将持续。品类均衡发展,高端产品整体保持增长,重点发力奶粉、奶酪业务,布局低温鲜奶,公司整体可维持较快增速,未来利润率将持续提升;2)乳品龙头竞争格局已改善,且未来仍将持续;3)伊利长期成长逻辑清晰,业绩增长的确定性高。风险提示:伊利、蒙牛竞争格局未如期出现改善,销售费用率维持高位。原奶价格涨幅超预期,可能导致毛利率明显下降。宏观经济增长不及预期。并购澳优整合进程不及预期。产品、渠道拓展不及预期。

今日,伊利股份开盘报41.00元/股,收盘报41.41元/股,涨幅0.78%。

责任编辑:kj005

文章投诉热线:156 0057 2229 投诉邮箱:29132 36@qq.com