书香门第IPO现预披露更新名单:资产负债率72.27%

1月12日,中国证监会官网IPO公司预披露更新名单中“书香门地集团股份有限公司”(简称:书香门第)位列其中,国泰君安证券为其此次公开招股保荐机构。

凡有过装修经历的用户大多对“书香门第地板”不会感到陌生——名牌、实木、实木复合、高端。此外,“书香门第”这名字听着就惹人喜爱,也能赢得不少好感。而本君第一次接触书香门第确是因一则多年前的网络报道“书香门第上黑名单”。彼时报道称,上海市质监局抽查的50批次实木复合地板产品中,有8批次不合格。其中“书香门地”品牌实木复合地板(卡雅栋)则被检出其面层木材名称不匹配。

有关书香门第冲击沪市主板早在2021年7月份已见报端。就其招股书披露,书香门第本次拟公开发行不超过3,333.36万股,不低于本次公开发行后公司总股本的25%。本次发行全部为新股发行,原股东不公开发售股份。公司实际控制人为来自辽宁省阜新的卜立新、卜洪伟兄弟二人。

招股书显示,卜立新直接或间接控制公司47.05%的股份,并担任董事长、总经理;其弟卜洪伟持有8.96%股份,并担任副董事长、副总经理。两兄弟合计控制发行人56.01%的股份。

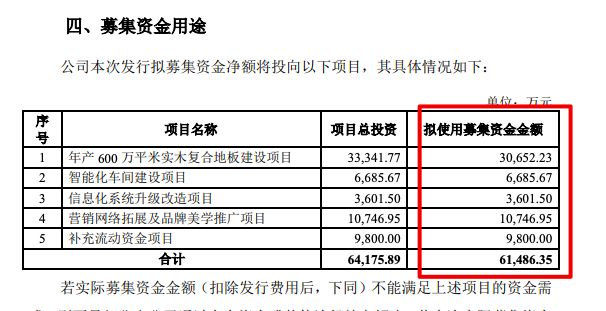

募资用途

招股书披露,书香门地拟募集资金约6.15亿元,其中3.07亿元用于年产600万平方米米实木复合地板建设项目;6685.67万元用于智能化车间建设项目;3601.5万元用于信息化系统升级改造项目;1.07亿元用于营销网络拓展及品牌美学推广项目;9800万元用于补充流动资金项目。

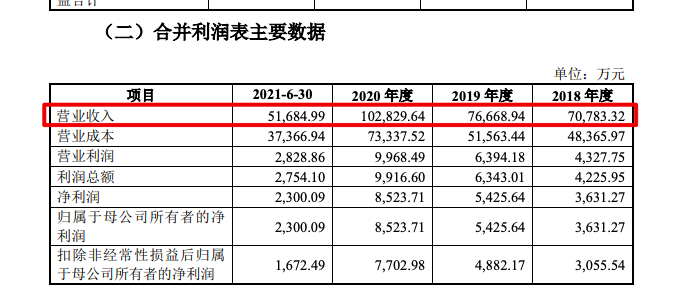

营收下滑风险

营收方面,招股书披露经营业绩下滑的风险。2018年、2019年、2020年及2021年6月30日,公司营业收入分别为70,783.32万元、76,668.94万元、102,829.64万元和51,684.99万元,扣除非经常性损益后归属于母公司股东的净利润分别为3,055.54万元、4,882.17万元、7,702.98万元和1,672.49万元。

招股书中,书香门第坦言,极端情况下,可能存在公司上市当年营业利润较上一年度下滑 50%以上或上市当年即亏损的风险。

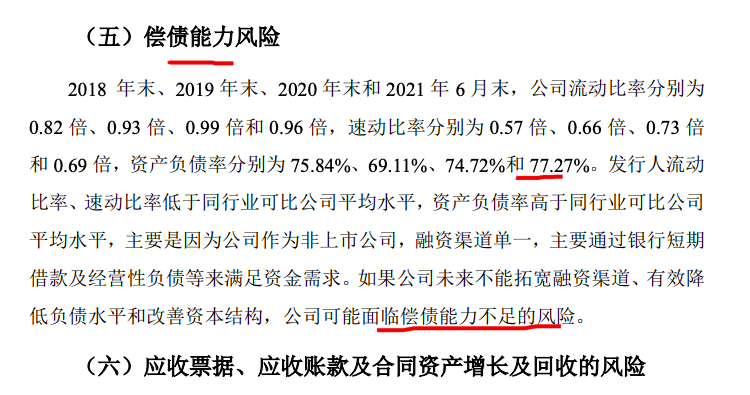

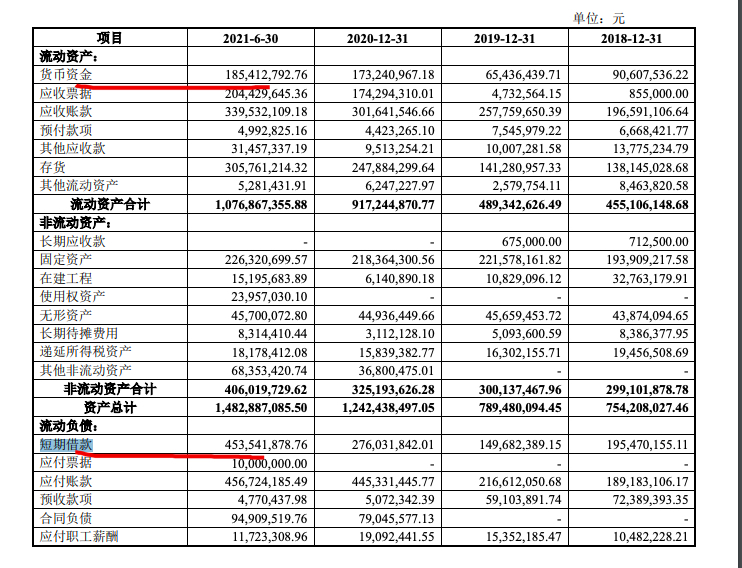

资产负债率72.27%远超竞品

书香门第存在负债率较高的风险。据书香门第招股书披露,2018年末、2019年末、2020年末和2021年6月末,公司流动比率分别为0.82倍、0.93倍、0.99倍和0.96倍,速动比率分别为0.57倍、0.66倍、0.73倍和0.69倍,资产负债率分别为75.84%、69.11%、74.72%和77.27%。

中华网财经获悉,其招股书披露的行业竞争企业大亚圣象,截至2020年其的资产负债率仅为34.19%,而截至2021年6月末,其资产负债率仅为34.81%;而另一竞争企业“菲林格尔”,截至2020年其的资产负债率仅为20.59%,而截至2021年6月末,其资产负债率仅为20.41%。

据此,书香门第截至2021年6月末资产负债率77.27%,分别高出达亚圣象、菲林格尔37.46个百分点、50.86个百分点。

招股书中坦承披露,发行人流动比率、速动比率低于同行业可比公司平均水平,资产负债率高于同行业可比公司平均水平,主要是因为公司作为非上市公司,融资渠道单一,主要通过银行短期借款及经营性负债等来满足资金需求。如果公司未来不能拓宽融资渠道、有效降低负债水平和改善资本结构,公司可能面临偿债能力不足的风险。

应收款逼近总资产四成

此为应收款风险居高存在坏账风险,这也是书香门店隐含的一颗雷。据招股书披露,2018年、2019年、2020年、2021年1-6月各期末,公司应收款项金额较大,其中应收票据、应收账款及合同资产账面价值合计金额分别为19,744.61万元、26,249.22万元、51,273.63万元和58,640.26万元,占各期末总资产的比例分别为26.18%、33.25%、41.27%和39.54%。

货币资金难以覆盖短债

此外,招股书披露,书香门第截至2021年6月末,公司流动短期借款4.54亿元,较上年末增长64.3%,而货币资金仅为1.85亿元,账面资金也难以覆盖短期债务。

值得注意的是,书香门地第二大股东是上海檀叙,实际控制人是由圣象集团前总裁郭辉、红星美凯龙和居然之家等组成的合伙企业,合计持有书香门地17.88%的股权。

根据招股书披露,若书香门地未能在2021年12月31日或之前提交上市申请,或上市申请提交后被撤回、被否决、被拒绝受理的,红星美凯龙等股东有权要求公司控股股东或实控人回购其直接或间接持有的公司股份,并且还要按8%(单利)固定年回报率计算固定收益回报,按4年10个月粗略估算也就是卜立新至少要支付10272.13万元回购款。

值得一提的是,招股书披露,该公司以“以房抵债”方式收回恒大地产应收款项的风险。

报告期期后,公司与恒大地产签订以房抵债协议,公司以持有的对恒大地产的应收账款及应收票据购买等值恒大集团名下的房产,抵债房产总价值为人民币5,029.71万元。公司已与恒大地产就以房抵债达成意向并签署房产认购协议,公司正在就上述抵债房产积极办理网签手续,截至本招股说明书签署日,公司已对其中56套抵债房产完成办理网签手续。然而公司尚未取得抵债房产所有权,即在公司与恒大地产签署商品房买卖合同并办理房产过户登记前,公司无法取得抵债房产所有权,公司存在因恒大地产违约或其他原因导致公司无法正常办理该等抵债房产所有权证的风险;同时,受二手房市场波动影响,房产变现时间和价值存在不确定性,面临一定资产减值风险和资产变现风险。(文/葛亮)

责任编辑:kj005

文章投诉热线:156 0057 2229 投诉邮箱:29132 36@qq.com