乐普心泰二次递表港交所 整体毛利率接近90%

中华网财经了解到,据港交所1月14日披露,乐普心泰医疗科技(上海)股份有限公司(简称:乐普心泰)向港交所主板提交上市申请,中金公司为独家保荐人。值得注意的是,该公司曾于去年6月25日向港交所主板递交过上市申请,该申请现已失效。

成立于1994年的乐普心泰,致力于主要针对结构性心脏病的介入医疗器械的研发、生产及商业化。根据弗若斯特沙利文报告,乐普心泰是一家中国领先的先天性心脏病(CHD)(结构性心脏病的主要应用领域)介入医疗器械供应商,是中国最大的先天性心脏病封堵器产品及相关手术配套产品制造商,按2020年于中国销售确认的收入计,市场份额为38.5%。

产品方面,其中,卵圆孔未闭(PFO)封堵器产品及左心耳(LAA)封堵器产品针对心源性卒中及相关症状(结构性心脏病的另一个主要应用领域),是乐普心泰屈指可数的商业化产品。

乐普心泰拥有全面的产品组合,18种上市封堵器产品、11种封堵器在研产品以及21种主要心脏瓣膜在研产品**。乐普心泰目前业务专注于封堵器产品,并且心脏瓣膜在研产品处于临床前或临床试验阶段,并无已上市的心脏瓣膜产品。

此外,乐普心泰在北京及上海建立了研发中心,并就产品、在研产品及技术自主研发了广泛且不断发展的知识产权组合,包括在中国的222项已注册专利及64项待决专利申请。

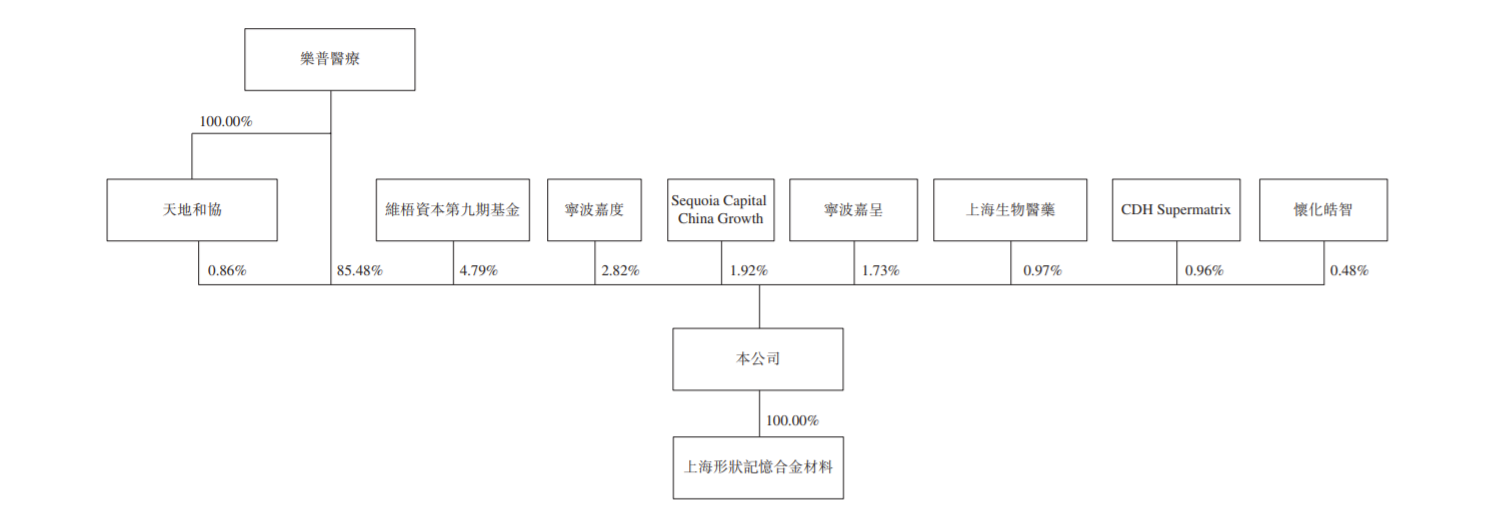

股权结构上,IPO前,乐普医疗连同其全资附属公司天地和协持股86.34%,其中乐普医疗和天地和协分别直接持有85.48%及0.86%股本权益,乐普医疗、蒲博士及天地和协为控股股东。此前,乐普心泰已获得维梧资本、红杉中国、上海生物医药基金、鼎晖投资等多家机构的投资。

招股书披露,2021年5月31日,乐普医疗收到深圳证券交易所关于乐普医疗2020年年报的函件问询。其中,深圳证券交易所要求提供就乐普医疗所收购的包括上海形状记忆合金材料在内的多家公司的商誉减值测试采用的程序和方法以及厘定可收回金额的方法。

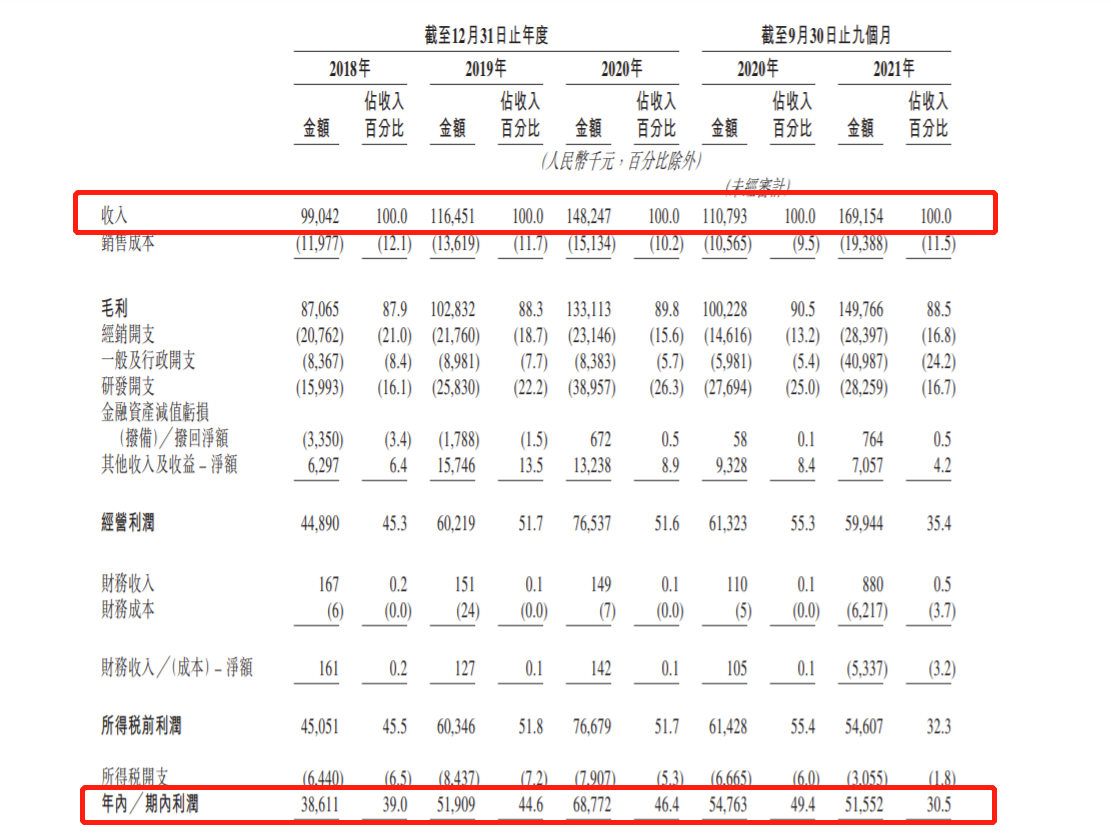

财务数据方面,2018年至2020年,乐普心泰营收分别为0.99亿元、1.16亿元和1.48亿元;2021年前三季度,乐普心泰营收同比增长52.3%至1.69亿元。同期,乐普心泰期内利润分别约为3861.1万元、5190.9万元、6877.2万元、5155.2万元;

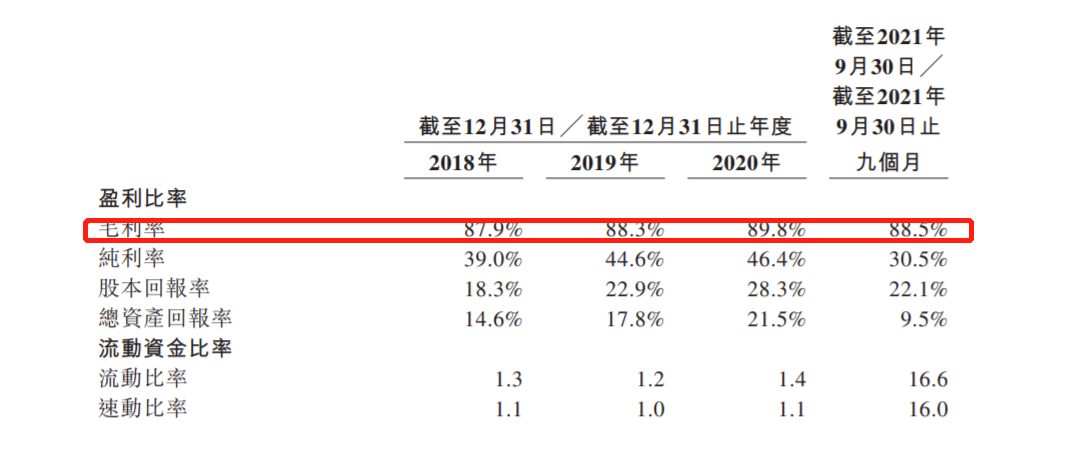

毛利率方面,于2018年至2020年、以及2021年前三季度,乐普心泰毛利率分别为87.9%、88.3%、89.8%和88.5%,年复合增长率为1.07%;

而于2018年、2019年、2020年以及截至2021年9月30日止九个月,乐普心泰来自前五大客户的总收入分别为人民币29.8百万元、人民币32.2百万元、人民币56.0百万元及人民币43.0百万元,分别占同期总收入的30.1%、27.6%、37.8%及25.3%。

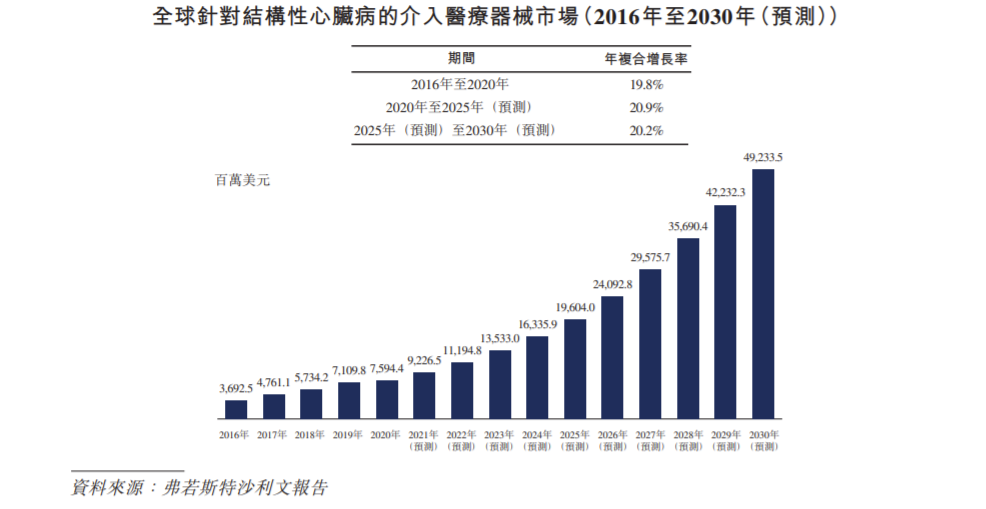

从行业发展来看,全球针对结构性心脏病的介入医疗器械市场经历了快速增长,销售收入从2016年的37亿美元增至2020年的76亿美元,年复合增长率为19.8%,并预计将于2025年达到196亿美元,自2020年至2025年的年复合增长率为20.9%。

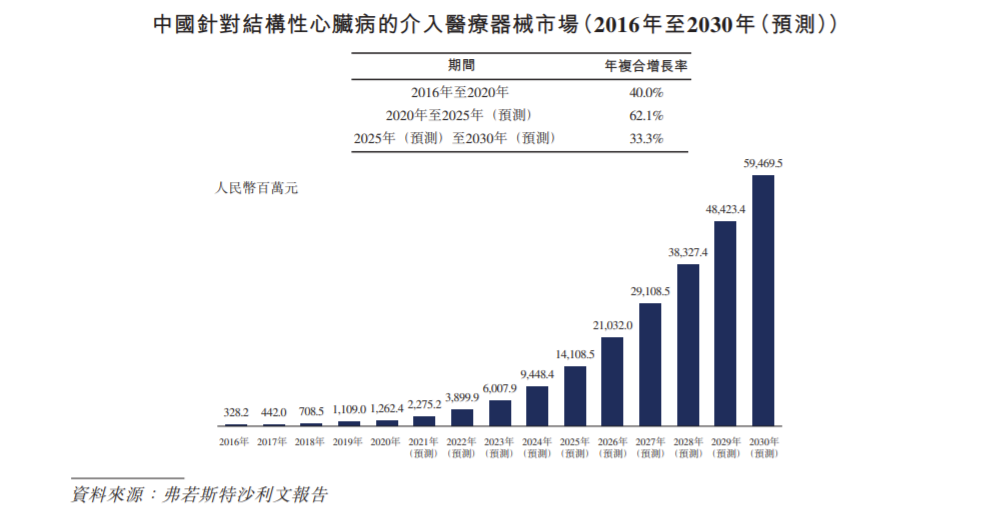

而在中国,针对结构性心脏病的介入医疗器械市场的市场规模从2016年的人民币328.2百万元增至2020年的人民币13亿元,年复合增长率为40.0%,并预计将于2025年达到人民币141亿元,2020年至2025年的年复合增长率为62.1%。

乐普心泰此次IPO募集资金将用于为未来五年内的研发活动提供资金;用于未来五年的营销活动。例如,计划参加医院组织的封堵器及心脏瓣膜产品管理的医疗及外科手术直播以及病例报告会;用于未来五年将用于提升产能及加强制造能力;用于为未来五年内潜在的战略投资及收购提供资金,以补充和扩大产品组合及技术;用于营运资金及一般公司用途。

责任编辑:kj005

文章投诉热线:156 0057 2229 投诉邮箱:29132 36@qq.com