华为云打造系统化投资平台,助力资管行业智能化升级

6月10日,在以“洞见价值·赋能新生”为主题的中信建投证券2022年度中期资本市场峰会期间,华为云资管专家李鹏发表了题为《华为云AI+数据,助力系统化投资》的主题分享。李鹏针对数据和智能化在资管行业的作用,结合具体案例进行了分析,并介绍了华为云为资管行业打造的系统化投资平台——Fathom开源数据科学智能化框架。

在金融数字化的趋势和背景下,华为云基于华为云金融AI与各方共同建立的开放金融新生态,打造了数据和AI模型驱动的投资组合管理,帮助投资经理更清晰地识别偏差,助力系统化投资。同时,华为云还将Fathom数据科学智能化框架开源,与合作伙伴、开发者共同推进量化投研场景应用,实现资管行业的数据+智能化变革。

华为云金融AI共建开放金融新生态

据李鹏介绍,华为云金融AI开放金融新生态建立在以AI服务、智能平台、华为自研芯片为核心的华为云全栈AI数字底座之上,形成以行业AI数据体、行业AI模型库+算法库、AI服务超市为核心的AI生态圈。通过AI超市的模式激励、引导企业开发、使用AI的热潮。

(图:华为云金融AI共建开放金融新生态)

同时,华为云还为业界提供了大量标准应用。如智能流程机器人,打造数字员工提升运营效率;多模态数字人全场景解决方案,实现分钟级造人-育人-用人;此外还有数字化用户增长,以及基于事理图谱的智能决策解决方案,不断引领行业创新。

数据和智能化助力系统化投资

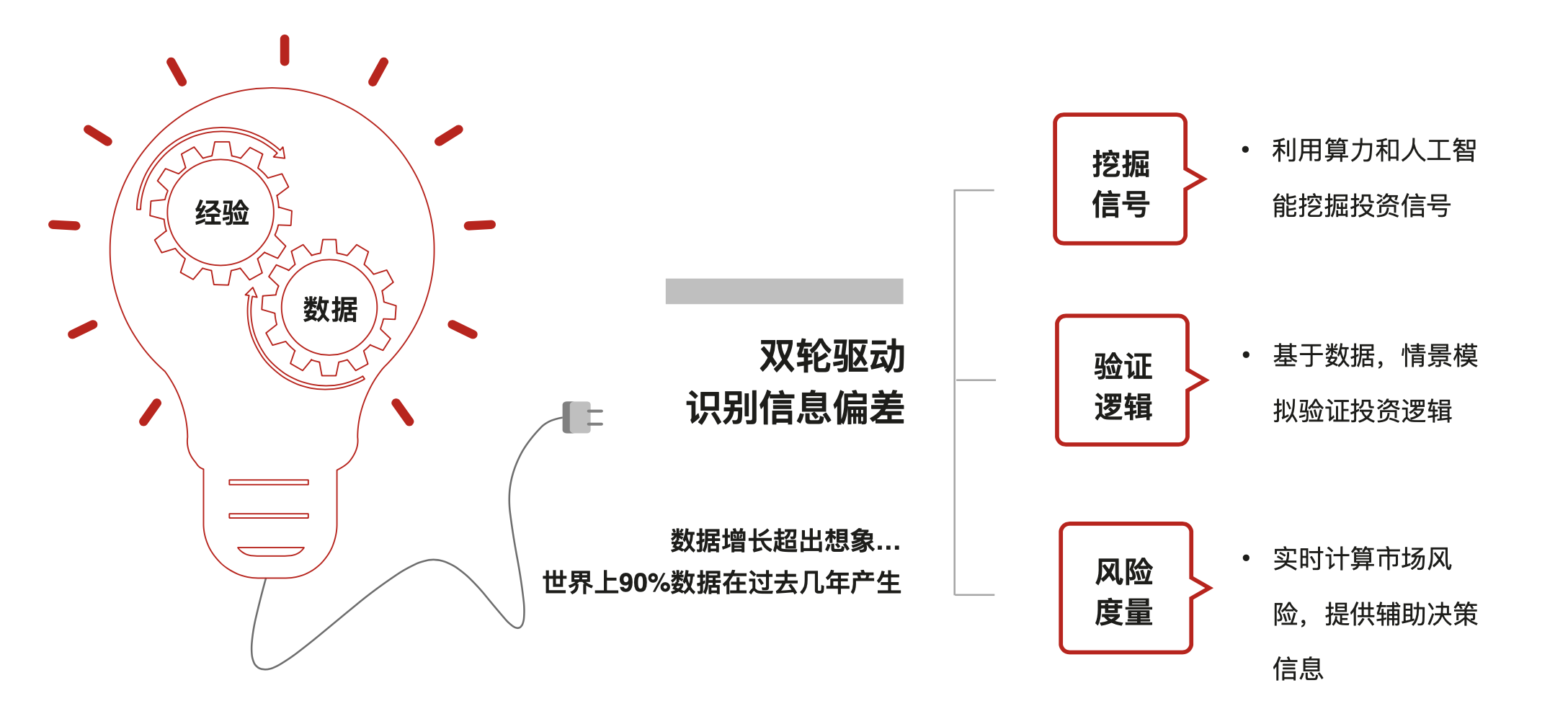

“投资行业以投资经理为核心,AI和智能化则一直伴随其中。”李鹏谈到,几年前大家认为AI可以独立来做投资,现在更主流的观点是用数据驱动AI,以系统化方法来帮助投资经理扩大覆盖面,基于原有的经验,将投资组合放大,使其跟踪和判别更加准确。

李鹏认为,数据驱动的系统化投资方法,是以投资经理的经验为核心,以科学投资理论为指导,数据和智能化提供支持,可以帮助投资经理更清晰地识别偏差。在接下来的分享中,李鹏分享了贝莱德推出的Aladdin、高盛的投资系统的核心SecDB、摩根史坦利的RICE、JP摩根的Athena等由大型投资机构推出的投资管理系统。李鹏指出,当前中国的金融机构也在从传统的主动投资方式转向系统化投资方式。

(图:数据驱动的投资方法)

李鹏称,当前投资行业普遍采用金融工程方法构建模型,AI在中间只是一部分,更多的是用统计学、微分、概率等方法来做投资分析。在此过程中,因为横跨了金融、数学和计算机领域,存在投资经理和模型工程师、软件工程师之间沟通语言不通,模型依赖数据和基于矩阵的相关性计算,计算量大且要求实时,以及因为模型要随市场动态甚至实时变化导致的工程化难度极大等问题。“如果采用传统的系统构建方法,要做很多的翻译过程,实际上在投资行业是很难推行的。”李鹏表示。

不仅如此,中国市场也有着其特殊性。比如中国的投资包括金融建立在Oracle数据库基础上,传统的以数据库为核心的平台,制约了数据和计算的能力。而去掉数据库之后的多融合系统,又带来了高性能的挑战。多框架的使用,产生了切换的代价,降低了整体性能,比如资源无法共享、开发体验不一致、不同数据格式形成数据烟囱、需要不断转换等问题,不同系统的磁盘和内存数据间的序列化问题也极大影响了性能。

基于上述这些问题,李鹏指出,数据和智能化融合是下一代数据平台的需求,不仅能提升数据科学开发流程整体效率,还能让数据科学家工具具备易扩展、高性能的优势,进而打破系统烟囱,使资源利用率达到最优。

华为云Fathom开源数据科学智能化框架,与资管相关金融机构作共赢

结合丰富的行业实践经验,华为云提出了基于金融专区端到端的开源数据科学智能化框架——Fathom。其核心是基于Apache Arrow构建的“零拷贝”数据底座。李鹏指出:“系统性能很大的损耗来自于数据搬迁,如果说整个数据是在一个管理平台里面,数据直接调用,不需要搬迁,就能大幅度的提高性能。”据李鹏介绍,该数据底座将Spark/MARS/Modin/Dask与Pytorch彻底内存打通,具备极致内存读写性能,打通编程体验,且具备优秀的扩展能力。

具体来说,“零拷贝”数据底座采用协作共享式模型开发,底层分布式计算驱动,具备出众的性能。支持SQL/Python混合编程,同时满足金融⼯程师和数据⼯程师的需求。工程师可以用Jupyter Notebook搭建的平台做开发,通过分布式多机探测环境,增强开发能力。还可以把开发好的策略形成Notebook资产,放在内部的应用市场,供所有人共同编辑。这种协作共享式的模型开发可以极大提升开发效率。

对于支撑很多投资决策的场景,华为云提供了构建于金融专区和Fathom之上的数据探索和因子投研平台,包含数据基础设施和金融量化平台。李鹏表示,该架构具备客户数据亲和、平台扩展能力强、满足弹性扩容要求等核心优势。

量化投研场景应用,高效助力投资决策

在详细分享了华为Fathom开源数据科学智能化框架之后,李鹏还结合实际场景,分析了数据和智能化能够为投资带来的改变。比如,通过⾃动化、智能化的回测调优帮助管理多源、多类型的海量数据和因⼦,进⾏模型的训练、更新、推理、调优,来进行因子投资,是实现降低交易成本、提升收益的关键。此外,为了帮助投资机构实现统一、实时的风险监控和指标分析,华为云还提供了一系列低代码、易用的API和流水线,实现因子、模型、策略统一沉淀入库。

华为云提供了切实可行的解决方案来帮助行业进行系统化投资。目前,华为云已经帮助众多头部证券公司实现智能转型,包括TOP10券商中的6家,服务全球300+金融机构。华为云愿与众多金融领域合作伙伴一起,助力我国金融行业守正创新。

责任编辑:kj005

文章投诉热线:156 0057 2229 投诉邮箱:29132 36@qq.com