从黑马到股价暴跌,什么样的企业能安全穿越经济周期?

在美国,医疗支出是一个庞大得令人咋舌的数字:CMS(医疗保险和医疗补助服务中心 ) 网

站显示,美国医疗支出在2020 年增长 9.7%,达到 4.1 万亿美元,即每人 12,350 美元(约8万人民币)。

这一市场是美国全年GDP的接近⅕,也是制药公司、医疗设备公司和医疗保健领域的其他公司竞争的巨大市场,随着疫情进展,从药物研发公司到医疗平台,一众黑马公司似乎成为了市场新贵。

其中就包括知名远程医疗平台Teledoc,疫情后股价一路走高,顶峰时暴涨300%。然而仅一年,这一期望就被消耗殆尽,震荡下行,平静在发行价格附近。

同样的股价曲线还能在其他公司上看见,甚至更糟。

随着疫情复苏,另一远程医疗公司 American Well Corporation的股价已从 2021 年大流行期间的高点暴跌86%。

今年4月,曾被资本寄予厚望的美国微生物制药公司Kaleido Biosciences(KLDO)向SEC提交申请,宣布打算停止公司运营、解雇剩余员工并从纳斯达克交易所退市。此后股价巨震,市值仅剩0.09亿美元。

从Teledoc、American Well、Kaleido的疫情期间过山车之旅,我们不仅想探寻一个问题:在这样庞大的医疗市场,不仅面临着数字化的重大机遇,同样面对医疗领域高投入、高专业性的门槛,到底什么样的企业能安全穿越经济周期,而非仅仅依靠市场期望值昙花一现?

硅星闻梳理了近期医疗科技领域的各类公司,总结出了这三大特点:

抓住痛点、搭建竞争门槛

回望Teledoc、American Well的发展路径,一大问题就在于,他们提供的服务并没有稀缺性,在疫情逐渐放缓后,增长驱动力不足,也就瞬间被打回原形。

反观股价上同样经历了起伏的“医疗界LinkedIn” Doximity,已经被华尔街列为长期成长股,建议长期持有。

3 月初,Doximity 发布了其 2022 财年第三季度的财务业绩,报告的净收入保留率为 67%。 在作为公共实体的前三个季度报告中,Doximity 的每股收益增长了 1%。

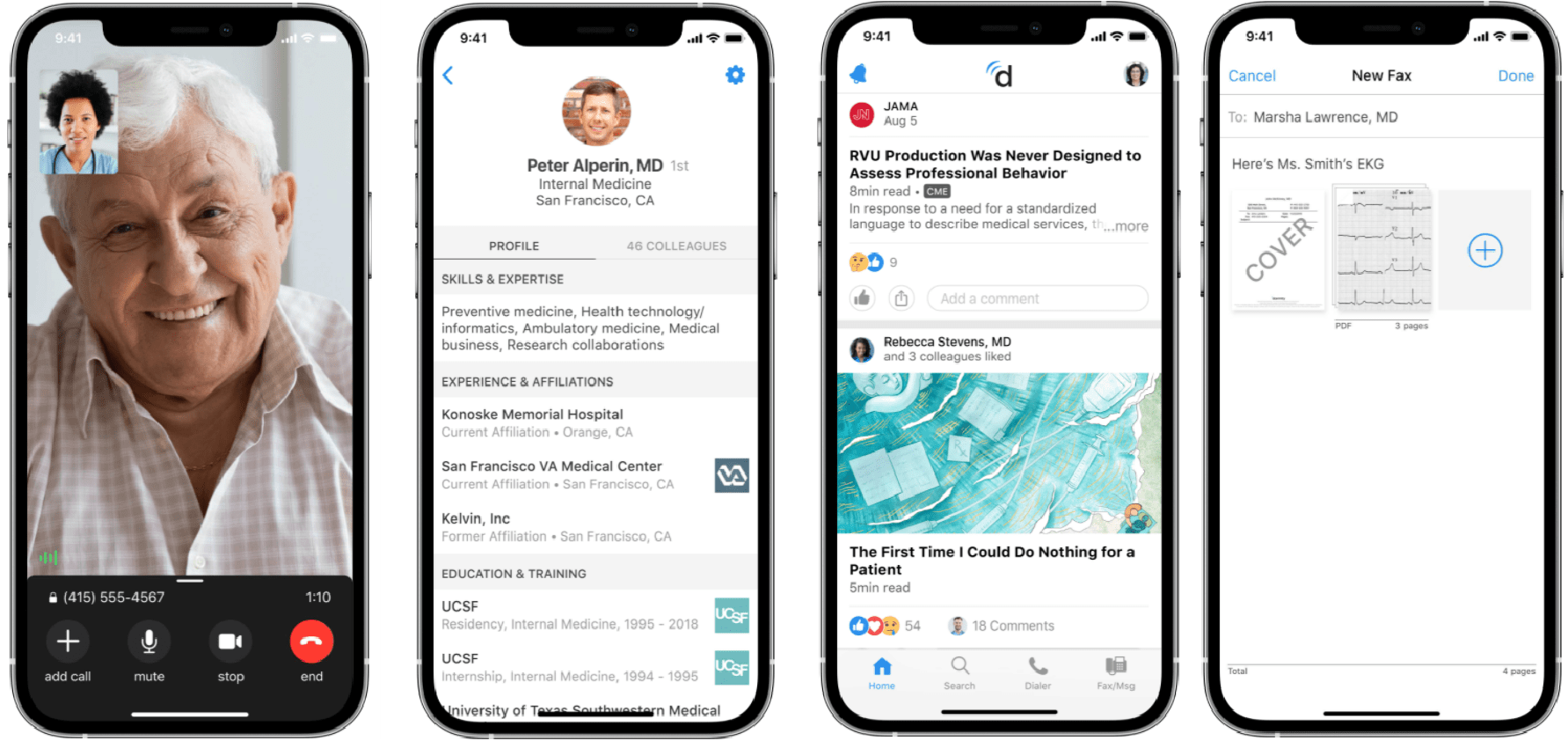

Doximity案例界面

同样提供远程医疗相关服务,营收增长与未来期望却和前两家公司有巨大差别,这正是因为他们抓住了痛点,并且建立了marketplace(市场平台)以此获得经常性收入(recurrent income),并且有足够的能力来证明自己已经实现盈利或者有实现盈利的能力:通过搭建针对医护人员的平台、通过好用的在线医疗平台和工具吸引了超过80%美国医生以及 50% 的执业护士和医师助理入驻,不仅推动了医疗数字化转型,也有了未来医疗数字广告增长的基础。

另一例子则是全球医疗专家平台MORE Health。从跨境远程会诊平台切入,集中资源孵化核心会诊业务,用10年的时间建立了最大的世界顶级专科医生平台,之后以这一核心优势持续拓展业务版图:从重症到覆盖慢病、从SaaS平台、数字化医疗、到药厂出海提供IP等业务。而这些后续业务意味着可以不断放大跨境优势,并实现了平台顶级医生的变现能力。。

“远程医疗的核心是提供稀缺的医疗资源,重症患者对优质的医疗资源有最迫切的需求。”Dr. Robert Warren如此解释最初选定重症作为服务重点的原因。“在这一过程中积累的资源,也帮助我们确立了核心医疗资源、技术及平台优势。可以说,完成了重症医疗服务的远程化后,我们提供其他领域的服务就有了坚实基础。”

他是美国外科医师学会董事,胃肠道、肝脏肿瘤专家,也是加州大学旧金山分校医疗中心前肿瘤外科主任,在医疗领域有着深厚经验。

MORE Health平台多语言界面

据悉,截至2022年中旬,MORE Health已拥有知名医院的50000国际医生资源库,服务已经覆盖全球市场,包括中国、北美、东南亚、日本、欧洲、澳洲等,治疗案例超过30000,帮助其中70%客户实质性改进治疗方案或诊断方式。

警惕Hype和“牛市思维”

除了确立价值高的核心业务、找到独特竞争力外,对于这些能够穿越周期的医疗企业来说,另一个重要的点是:警惕Hype,避免牛市思维。

过去数十年,生物医疗领域方面的投资以投资大、周期长、风险高为特点,资本进入时往往十分谨慎。而随着医疗数字化的进展及疫情推动,这一市场呈现异常繁荣的景象,承接了疫情期间因未来不确定性而焦虑的大量资本,也正因此出现了一定的泡沫。

上文中提到的股价回落,正是“挤泡沫”的表现之一。而随着疫情平复,未来这一点更加明晰:那些没有牛市中的“初创思维”,以更加成熟的战略去思考问题的公司,将更容易穿越周期。

放在具体经营上,公司特点有三:不断强化独特竞争力、拥有自我造血能力、商业版图清晰。

以Doximity为例,多个评级报告中都提到,其在医疗广告数字化的潜力引人关注,并持续增长。再比如MORE Health,通过十年积累完成了跨境领域的法律、平台搭建,并基于此不断拓展业务版图,成为唯一拥有国际化特点的顶级医生平台。这两家公司都以变现医生的平台化的营业收入展现了强大的未来发展可能性,也体现了其企业价值在于其核心业务及竞争力,而非基于市场热潮或是风口。

回望中国市场,2022年以来,截至2月6日,共有388家生物医药类上市公司股价收跌,占整个行业上市公司总量的比例超90%。东方高圣常务副总经理瞿镕在接受《证券日报》记者采访时坦言,疫情带热了医药行业,疫情相关的疫苗、药物、诊断试剂、防疫物资等领域的上市公司的估值也水涨船高。而如今不论是一级市场还是二级市场,上市公司股价终究要向真实价值回归。

不过从另一个角度看,优秀的医疗健康公司仍旧能吸引资金:2022年Q1,医疗健康赛道不仅继续位列一季度投资的前三热门行业,同时在IPO退出公司数量中,位列第一。

可以看到,不论中美,二八效应将更加明显:好的企业会有更高的估值,蹭热点的企业将会被打回原形。

配合数字化转型

不难看出,上文中提到的正面案例,有不少都是围绕数字化转型找到的核心价值。要知道,除了医疗支出占比极高的美国,从全球来看,医疗数字化也是一个巨大市场。

德勤此前发布的《未来医院报告》指出,未来的医疗机构将有这样的特点:拥有数字化转型的文化、引入让医疗信息分享及沟通更方便的科技、持续推动技术进化、注重医疗数据收集及分析、引入更适应医疗数字化人才、重视信息安全。

方方面面,都指向了医疗数字化的必要因素:数据、便利、安全。

疫情期间由于面诊困难,备受关注的Teledoc也正是因为其便利性,股价一涨再涨。美国纽约大学Langone Health的研究表明,2020 年 3 月 2 日至 4 月 14 日期间,亲自就诊的人数下降了 80%,而远程医疗就诊的人数增加了 683%。

虽然随着疫情平复,远程诊断的比例下降,Teledoc的股价也回复疫情前水平,然而不可否认的是,这两年的习惯已经大大改变了过去远程医疗的地位——根据 KFF-Epic Research 的数据,在2021年3月至2021年8月期间,远程医疗占门诊总人次的8%,远远高于疫情前接近零的水平。

可以说,疫情趋势医疗领域引入更多远程因素、也自然而然进一步推动了数字化。据Allied Market Research预测,全球远程医疗市场从 2021 年到 2030 年的复合年增长率为 25.9%,预计到 2030 年将达到 4318.2 亿美元。

而在数据安全方面,医疗领域是最注重信息安全的行业之一,这一特点在远程医疗、数字医疗时代将不断加强。

为保证病人隐私,美国通过了HIPPA法案及ISO27001等,确保企业在平台建立及提供服务时能持续保护信息安全。HIPPA法案确立了个人健康信息的隐私保护标准和实施指南;ISO27001意味着第三方机构评估后,确认公司所在领域的数据信息的机密性、完整性和安全性方面符合严格的国际标准。

新冠疫情暴发后,全球医疗健康数据频繁受到黑客攻击,中国也开始重视医疗健康数据的价值,希望通过立法、加强监管等多维度方式提升医疗健康数据的整体安全水平。“全国医疗机构网络信息安全管理办法正在起草中,不久将会出台。”此前,一消息人士在中国互联网大会上向《经济参考报》透露道。

“我们将安全和隐私融入进公司的架构之中。从一开始我们就将保护措施纳进所有的技术中,并遵守着最高的安全标准。这是因为我们非常重视客户信息的可用性、完整性和机密性,也了解这些信息可能面临的安全隐患。”MORE Health创始人Dr. Warren在接受采访时曾表示,其平台早在创立时就符合HIPPA标准,并于去年获得了ISO27001认证。可以遇见到,对于未来的医疗领域企业来说,更高的数据安全标准将从加分项变为必选项。

总体而言,我们相信,随着泡沫消散,在备受关注的医疗健康赛道,必定会跑出具有长期价值、稳健扩张的未来医疗巨头,不断驱动全球数字化医疗转型,给人们带来更加便利、先进的医疗服务。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。

责任编辑:kj005

文章投诉热线:156 0057 2229 投诉邮箱:29132 36@qq.com